美国总统唐纳德-特朗普表示相信格陵兰将成为美国的领土。

“他在接受 NBC 新闻采访时说:”我们将百分之百地得到格陵兰岛。

据这位美国总统称,“很有可能在不使用军事力量的情况下做到这一点,但你不能排除任何可能性”。

当被问及收购格陵兰岛会向俄罗斯和世界其他国家发出什么信号时,特朗普说:”我真的没想过这个问题。我真的不在乎。格陵兰岛是一个完全独立的问题,完全不同。这是国际和平。这是国际安全和实力问题。”

前几天,美国副总统万斯访问了格陵兰岛。据他透露,格陵兰岛未来很可能从丹麦独立,之后美国将开始与格陵兰岛合作建立双边关系。

此前,特朗普曾多次表示,希望格陵兰成为美国的一部分。

2024 年,在经济增长和商业活动增加的支撑下,里加的办公物业市场预计将保持稳定。尽管新商务中心的建设步伐放缓,但对现代化办公空间的需求仍然很高,尤其是在城市中心区和商务区。

因此,里加的办公物业市场仍在继续发展,对租户仍具有吸引力,尤其是在现代化的商务中心和灵活的办公空间。

资料来源 http://relocation.com.ua/ohliad-ofisnoi-nerukhomosti-ryhy-vid-relocation/

乌克兰总统沃洛德梅尔-泽连斯基(VolodymyrZelenskyy)表示,如果矿产协议中存在风险,他将与乌克兰社会进行沟通。

“在我看来,乌克兰人原则上非常了解我。我认为这一点无需怀疑。泽连斯基在周五的一次简报会上说:”如果有任何对我们有风险的事情,我一定会毫无秘密地与我们的社会沟通。

总统认为,“框架协议中概述了主要的基本事项和妥协,我们已经做好了准备”。“他补充说:”因此,我们将以我们所谈到的明确事项为基础,在这些事项上我们看到了建立正确伙伴关系的机会。

在谈到乌克兰据称欠美国的债务时,泽连斯基指出,如果我们谈论过去,他看不到这些债务。

“如果有任何前景、新的支持、新的一揽子支持计划,那么美国可以设定一些条件,但要明白,这个团队不会免费做任何事情。总统解释说。

中国矿业公司紫金矿业与合作伙伴 EMX Royalty Corporation 共同宣布,在塞尔维亚 Malka Golaja 发现了一个大型铜金矿床。

该矿床位于 Cukaru Peki 矿东南 7 公里处,含铜约 281 万吨,平均品位 1.87%;含金 92 吨,平均品位 0.61 克/吨。矿化物总量估计约为 1.5 亿吨。

此外,该矿床外围的勘探工作仍未完成,这表明该矿床具有进一步勘探的潜力。

资料来源 – Novaekonomija

据土库曼斯坦门户网站(Turkmenportal.com)报道,欧盟外交事务高级代表卡亚-卡拉斯(Kaja Kallas)在阿什哈巴德举行的新闻发布会上表示,欧洲和国际金融机构准备为开发跨里海运输走廊投资100多亿欧元。

“跨里海运输走廊的开发是一个正在进行的重大项目。欧洲和国际金融机构准备向该项目投资 100 多亿欧元,”卡拉斯在 3 月 27 日于阿什哈巴德举行的第 20 届欧盟-中亚部长级会议新闻发布会上说。

卡拉斯强调了欧盟与中亚国家之间日益增长的合作愿望。

她说,欧盟计划在各个领域扩大合作。

卡拉斯特别强调要发展青年交流,加强商业和学术界的联系。

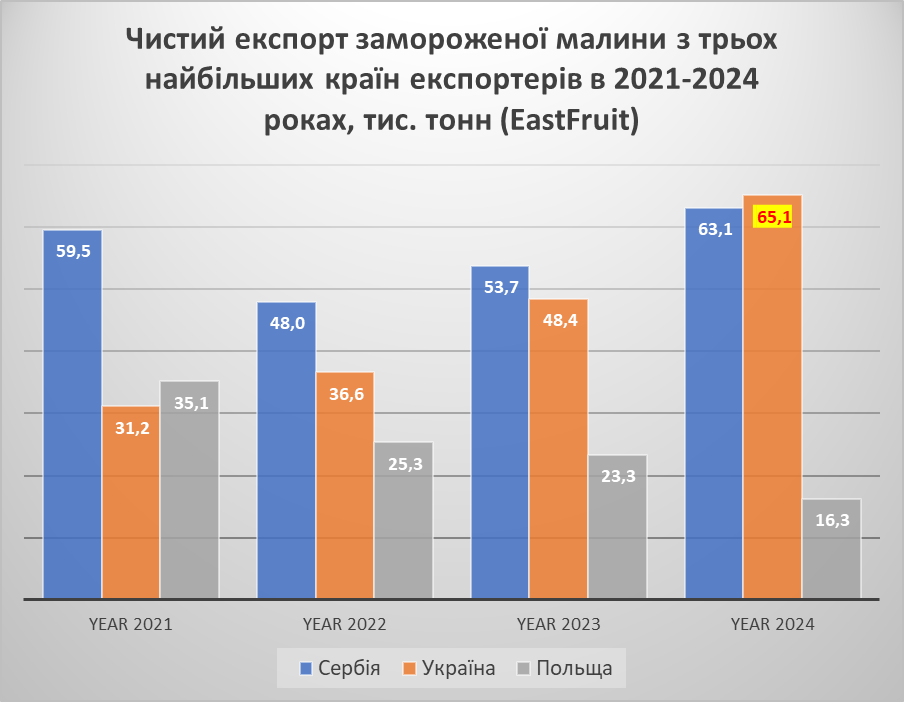

据EastFruit 分析师称,2024 年发生了一件历史性事件: 10 年前几乎没有出口冷冻树莓的乌克兰,首次成为这种浆果净出口的世界领导者,不仅超过了波兰,还超过了该领域的长期领导者塞尔维亚。

根据贸易统计数据,2024 年,乌克兰的冷冻树莓出口量达到创纪录的 6.5 万吨,同比增长 34%。这一增长速度远远超过其他主要出口国。总体而言,在过去三季中,乌克兰的冷冻覆盆子出口量增加了一倍多,而塞尔维亚的出口量保持在同一水平,波兰的出口量减少了 24%。

值得注意的是,乌克兰只进口少量树莓,不像塞尔维亚,特别是波兰,积极向国外采购树莓。进口覆盆子在波兰出口中所占的份额已超过 52%,波兰的大部分采购来自乌克兰。事实上,波兰出口的冷冻树莓几乎有一半来自乌克兰。正是价格低廉的乌克兰树莓使该国得以保持其在世界市场上的领先地位。

就净出口量而言,乌克兰向国外市场供应 6.5 万吨冷冻树莓,而波兰仅供应约 1.6 万吨。因此,在 2024 年,乌克兰的冷冻树莓出口量是波兰的四倍!

有趣的是,在冷冻树莓出口总量方面,乌克兰仍略逊于塞尔维亚。2024 年,塞尔维亚出口了 6.77 万吨树莓,而乌克兰出口了 6.51 万吨。然而,塞尔维亚进口了 470 万吨用于进一步再出口,这使其净出口量降至 6.3 万吨,比乌克兰少 2000 吨。

“要巩固乌克兰在全球冷冻树莓出口领域的领先地位,关键的一步是进一步实现销售市场的多样化。为此,乌克兰出口商需要提高树莓的质量,并在加工和营销方面进行投资,这将有助于提高平均出口价格。较高的出口收入可用于改进产品、提高质量和扩大生产。粮农组织投资部经济学家 Andriy Yarmak 说:”目前,许多乌克兰冷冻浆果生产商将原材料出口到波兰,由波兰加工商进行分拣、包装和再出口,将附加值留在本国。

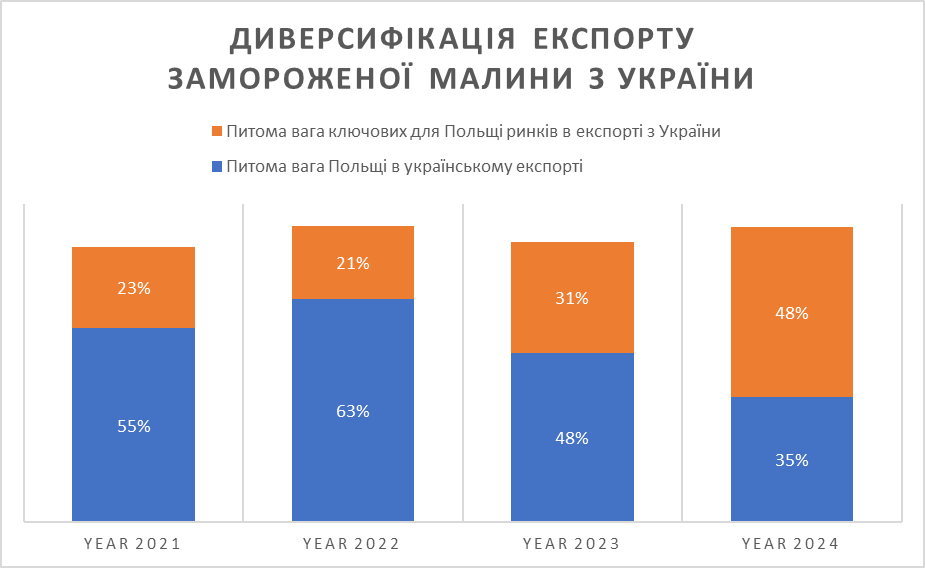

乌克兰冷冻树莓出口的多样化进程已经开始。值得注意的是,波兰在其中发挥了重要作用。农民对进口树莓和其他农产品的抗议迫使乌克兰出口商寻找新的市场,结果发现新市场比波兰市场更有利可图。乌克兰覆盆子生产商的额外收入被重新投资于扩大乌克兰的生产和加工,这加速了乌克兰登上全球覆盆子出口的奥林匹斯山。

2022 年至 2024 年期间,波兰在乌克兰树莓出口中所占的份额从 63% 降至 35%。与此同时,德国、捷克共和国、奥地利和法国–波兰出口商的主要市场–在乌克兰直接出口中所占份额增加了一倍多,达到 48%。乌克兰正积极扩大在波兰的市场份额,这得益于其产品质量和加工水平的提高。

在过去三年中,乌克兰向德国出口的冷冻树莓增加了 4.5 倍,向捷克共和国出口的增加了 4.2 倍,向奥地利出口的增加了 33 倍,向法国出口的增加了 2 倍。2024 年,乌克兰还首次向比利时、意大利和立陶宛出口了 2000 多吨树莓。

此外,乌克兰正在迅速增加对加拿大和美国的冷冻树莓出口,这些市场的价格明显高于欧盟。就在三年前,乌克兰还没有向这些国家供应产品,而现在乌克兰的出口量往往超过波兰的竞争对手。

冷冻树莓的不寻常出口目的地包括乌克兰首次向阿根廷和沙特阿拉伯提供商业产品。

鉴于上一季树莓的高价格,EastFruit 分析师预测,在 2025 年和 2025/26 年,乌克兰将刷新其树莓出口记录,并加强其领先地位。特别是在 2025 年,乌克兰的冷冻树莓出口总量可能会超过塞尔维亚。