Führend bei der Erhöhung des Volumens öffentlicher Einlagen im Juni war die staatliche PrivatBank, die sie im Laufe des Monats um 21,08 Mrd. UAH oder 6,6 % erhöhte.

Wie auf der Website der Nationalbank der Ukraine (NBU) berichtet wird, folgt ein weiterer Vertreter des Staates, die Oshchadbank: Der absolute Zufluss öffentlicher Gelder zu ihr betrug 5,74 Mrd. UAH, und der relative Zufluss betrug 4,2%.

Zur gleichen Zeit, wenn bei Privat die Zahl der Einleger um 68,03 Tausend gestiegen ist, einschließlich der Währungseinleger – um 35,98 Tausend, dann ist die Zahl der Einleger bei Oshchad um 30,5 Tausend gesunken. mit einer Erhöhung der Währung um 2,8 Tsd

Den größten Anstieg der Zahl der Einleger verzeichnete im Juni die Ukrainische Universalbank (Monobank) – 114,91 Tausend, einschließlich Währungseinleger – 48,15 Tausend. Mit einem solchen Anstieg der Einleger betrug der Anstieg der Einlagen 2,6% oder 1,16 Mrd. UAH, was der Bank den vierten Platz sicherte.

Die Banken mit ausländischem Kapital – die Ukrsibbank und die Raiffeisenbank, die zu 40 % bzw. 30 % der Europäischen Bank für Wiederaufbau und Entwicklung (EBRD) gehören – belegten den dritten und fünften Platz. Die Einlagen in ihnen stiegen im Juni um 1,59 Mrd. UAH oder 3,8 % bzw. um 1,09 Mrd. UAH oder 2 %, und die Zahl der Einleger stieg um 20,6 Tausend. und 10,1 Tausend

Auf der anderen Seite der Liste steht die Alfa-Bank, deren Einlagen im Juni um 943,5 Mio. UAH oder 2,2 % zurückgingen, einschließlich Währungseinlagen – um 699,5 Mio. UAH oder 3,4 %. Gleichzeitig stieg die Zahl der Einleger um 13.140, was wohl dem Kartenprodukt der Bank und einem dafür guten Wechselkurs geschuldet ist.

Darüber hinaus hat die FUIB im Juni 386,7 Mio. UAH oder 1 % der Gelder natürlicher Personen hinterlassen. Er hatte auch den größten Teil des Abflusses – 224,7 Mio. UAH – auf Währungseinlagen.

Der Mittelabfluss von der Accordbank betrug 124,3 Mio. UAH oder 6,8 %, von der Vostok Bank – 103,7 Mio. UAH oder 2 %.

Die unteren fünf werden von der A-Bank abgerundet, deren Einlagenvolumen im Juni um 74,7 Mio. UAH oder um 0,8 % zurückgegangen ist. Gleichzeitig betrug der Anstieg der Einleger 59,08 Tausend. – an dritter Stelle hinter Monobank und PrivatBank und weit vor der TASkombank, die mit 22,68 Tsd. knapp dahinter folgt. neue Einleger.

Im Allgemeinen stiegen nach Angaben der NBU die Gelder von Privatpersonen bei Banken im Juni um 30,36 Mrd. UAH oder um 3,5% – fast ausschließlich aufgrund von Griwna-Einlagen, da die Währungseinlagen nur um 0,17 Mrd. UAH oder um 0 stiegen ,1%.

Daten zum Einlagenvolumen und zur Anzahl der einzelnen Einleger bei ukrainischen Banken per 01.07.22 und deren Dynamik im Juni (Ukrainisch)

Die Präsidentin der Europäischen Kommission (EK), Ursula von der Leyen, hat am Dienstag Vorschläge für neue Sanktionen des fünften Pakets der EU gegen Russland angekündigt.

„Ein Verbot von Kohleimporten aus Russland im Wert von 4 Milliarden Euro pro Jahr, das eine weitere wichtige Einnahmequelle für Russland beschneidet. Ein vollständiges Verbot von Transaktionen mit vier wichtigen russischen Banken, darunter VTB, die zweitgrößte russische Bank“, heißt es in der Erklärung der Leiter der EG, veröffentlicht auf Twitter.

BANKEN, EU-SANKTIONSPAKET, IMPORTVERBOT, RUSSISCHE KOHLE, TRANSAKTIONEN

Die Anzahl der Beschwerden gegen Nichtbanken sind dreimal höher als die gegen Banken, teilte Leiterin der Verwaltung für den Schutz der Verbraucherrechte der Ukrainischen Nationalbank, Olha Lobaichuk, bei einer Pressekonferenz mit.

„Die Nationalbank gilt erst seit zwei Monaten als eine Regulierungsbehörde für den Nichtbanken-Finanzmarkt. Während dieser Zeit haben wir uns darauf konzentriert, tausend Anträge pro Monat zu analysieren und zu verstehen, wo das Problem liegt. Wir haben es mehr oder weniger verstanden, wir haben es selbst gesehen, nachdem wir die Dokumente durchgearbeitet und begriffen haben, worüber man sich beschwert“, bemerkte sie.

Lobaichuk wies auch darauf hin, dass die Ukrainische Nationalbank nun beginne, auf die Transparenz des Nichtbanken-Finanzmarktes, die Offenlegung von Informationen auf Websites und in der Werbung, insbesondere in Bezug auf Mikrofinanzunternehmen, hinzuarbeiten. Für sie und den Markt insgesamt werden absolut die gleichen Anforderungen gelten, die am 1. September für die Banken in Kraft getreten sind, aber es wird noch nicht so schnell gehen, sie sind noch zu entwickeln und mit den Teilnehmern des Markts zu diskutieren. Darüber hinaus muss z.B. die Tätigkeit von Inkassounternehmen, über die es viele Beschwerden gibt, gesetzlich geregelt werden.

Bis Ende des Jahres plant die Nationalbank, mit den Marktteilnehmers zu diskutieren und eine Methode zur effizienten Berechnung der Zinssätze für Verbraucherkredite festzulegen. Die frühere Regulierungsbehörde entwickelte bereits eine Methode, die abernicht an die neuen Änderungen angepasst wurde, fügte Lobaichuk hinzu.

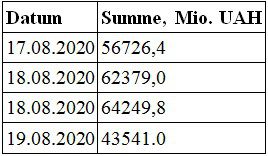

Guthaben auf Korrespondenz- und Transitkonten von Banken

Daten: Ukrainische Nationalbank

Der Betrag der Einlagen von natürlichen Personen bei den Banken, die Mitglieder des Einlagensicherungsfonds sind, belief sich zum 1. Juni 2020 auf 529,8 Mrd. UAH, was um 11,7% mehr ist als zum 1. Januar 2020 (474,44 Mrd. UAH), heißt es in der Mitteilung des Einlagensicherungsfonds.

Dem Bericht zufolge stieg der Gesamtbetrag der Einlagen während der Quarantäne um 28,7 Mrd. UAH bzw. um 5,7%.

„Unsere Erwartungen in Bezug auf den möglichen Abfluss der Einlagen aufgrund der Coronavirus-Pandemie haben sich nicht erfüllt. Es gab in diesem Zeitraum keinen nennenswerten Mittelabfluss aus Einlagen, im Gegenteil, das Einlagenvolumen vom Jahresanfang war im Plus“, berichtete Olena Deshchenia, Direktorin der Abteilung für Fern- und Kontrollüberwachung der Aktivitäten der Banken.

Nach Angaben des Einlagensicherungsfonds gab es nach Einführung der Corona-Einschränkungen nur geringe Schwankungen im Volumen der Einlagen in Landes- und Fremdwährung. Mit Stand vom 19. Juni 2020 waren 74 Banken Mitglieder des Einlagensicherungsfonds, d.h. alle Banken in der Ukraine mit Ausnahme der Oschadbank.