Gleichzeitig stiegen die Gewinne der Banken um 22% Die ukrainischen Banken verdienten in den sieben Monaten des Jahres 2024 fast 120 Milliarden UAH, so die NBU. Der Nettogewinn nach Steuern belief sich auf 93 Mrd. UAH. Mit den Gewinnen wächst auch die Einkommensteuer. So haben die Finanzinstitute in diesem Jahr bereits 1,8 Mal mehr Einkommenssteuer gezahlt als im Vorjahr. Auf Privat entfallen 40 % des Gewinns aller Banken, und die MTB ist am stärksten gewachsen – um das 13-fache.

Die Banken in der Ukraine erzielten einen Gesamtgewinn von 119,44 Mrd. UAH. Das sind 22 % mehr als im gleichen Zeitraum des Vorjahres: 97,53 Mrd. UAH.

In diesem Jahr stieg der Betrag der Einkommensteuer um das 1,8-fache auf 25,83 Mrd. UAH. Trotz der Steuererhöhung ist der Nettogewinn immer noch 13 % höher als im letzten Jahr: 93,61 Mrd. UAH im Vergleich zu 83,18 Mrd. UAH im letzten Jahr.

Die Alpari Bank hat im Juni aus freien Stücken ihre Lizenz zurückgezogen, so dass nun 62 Banken in der Ukraine tätig sind. 8 von ihnen haben Verluste erlitten.

Auf die 10 größten Banken der Ukraine entfallen derzeit 86 % des Gesamtgewinns: 80,13 Mrd. UAH.

Staatliche Banken

Auf die staatlichen Banken entfallen 63 % des Gesamtgewinns aller Banken. Privat ist ein stabiler Spitzenreiter: 37,16 Mrd. UAH Gewinn nach Steuern. Das sind 8 % mehr als im letzten Jahr.

Auf Privat entfallen 40 % des Gesamtgewinns aller Banken des Landes. Die Steuerausgaben der Bank stiegen um das 1,5-fache auf 12,13 Mrd. UAH.

Insgesamt erzielten 5 der 6 staatlichen Banken in diesem Zeitraum einen Gesamtgewinn von 58,84 Mrd. UAH, während sich die Steuerausgaben auf 14,6 Mrd. UAH beliefen.

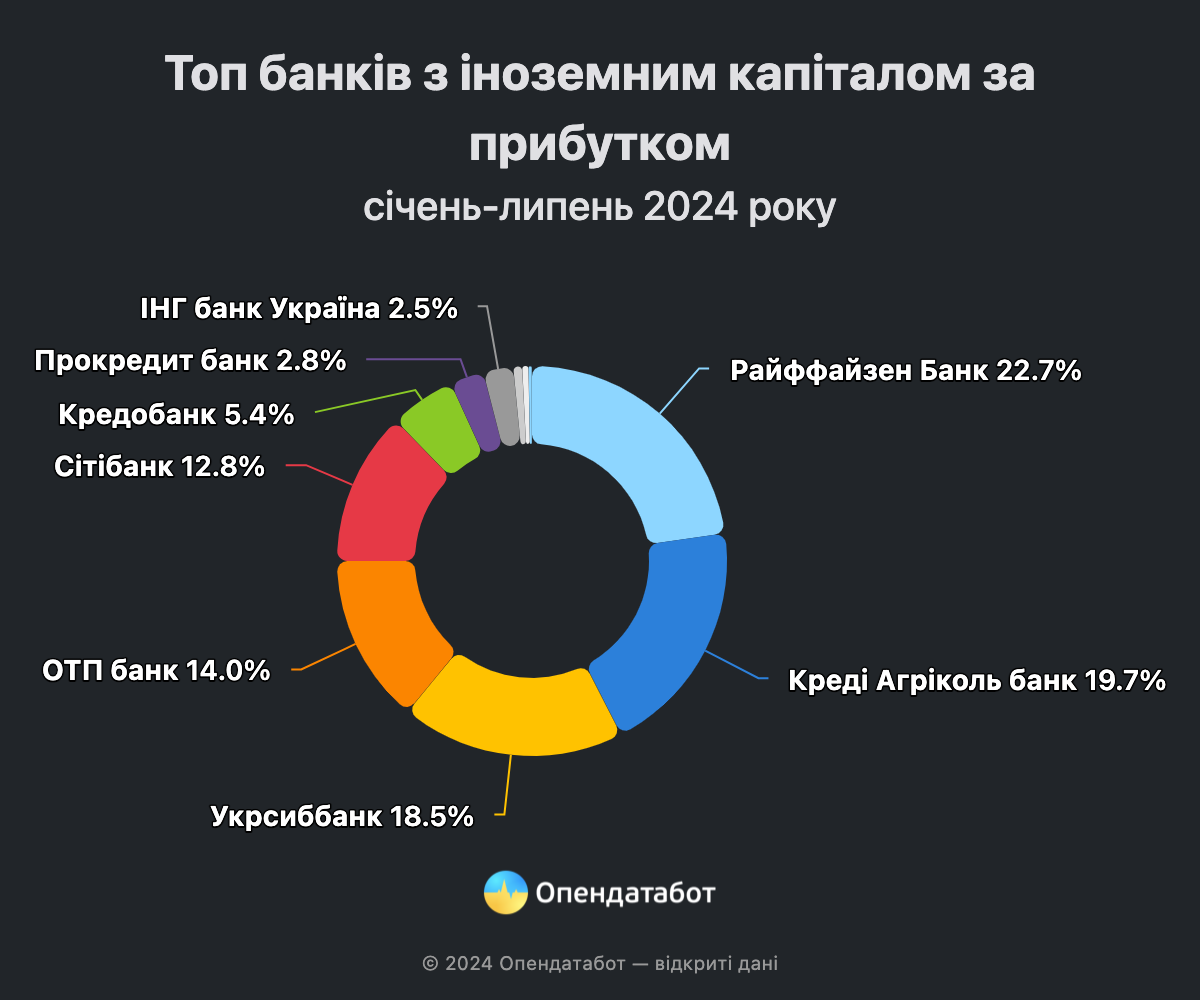

Banken mit ausländischem Kapital

Banken mit ausländischem Kapital erwirtschafteten 21,5 Mrd. UAH. Das sind 9 % mehr als im gleichen Zeitraum des Vorjahres. Die von den Banken dieser Gruppe gezahlte Einkommensteuer stieg in diesem Jahr um das 1,7-fache und erreichte 7,26 Mrd. UAH. Sie machen derzeit 23 % des Gesamtgewinns aller Banken aus.

Die Raiffeisen Bank blieb der Spitzenreiter in dieser Gruppe: UAH 4,87 Milliarden. Das sind 28% mehr als im gleichen Zeitraum des Vorjahres. Der Steueraufwand der Raiffeisen Bank verdoppelte sich auf UAH 1,63 Milliarden.

Banken mit privatem Kapital

Der Gesamtgewinn der Banken mit privatem Kapital stieg um 29 % auf 13,39 Mrd. UAH. Dementsprechend verdoppelten sich die Steuern auf 3,95 Milliarden UAH. Derzeit entfallen auf diese Bankengruppe 14 % des Gesamtgewinns.

FUIB ist mit 4,24 Mrd. UAH führend in dieser Gruppe. Gleichzeitig verzeichnete die MTB Bank den größten Zuwachs unter allen Banken des Landes: um das 13-fache, auf 539,8 Millionen UAH.

Zur Erinnerung: Die Werchowna Rada prüft derzeit den Gesetzentwurf Nr. 11416-d, der die Einführung einer Körperschaftssteuer von 50 % für Banken im Jahr 2024 vorsieht.

Die Einlagen der Einwohner bei ukrainischen Banken sind im Januar dieses Jahres um 2,1 % bzw. 49,2 Mrd. UAH auf 2 Billionen 345,9 Mrd. UAH gesunken. Dies ist der erste Rückgang der Einlagen seit August 2022, wie aus den Statistiken der Nationalbank der Ukraine hervorgeht.

Den Statistiken zufolge sanken die Einlagen der privaten Haushalte im Januar um 2,5 % bzw. 27,4 Mrd. UAH auf 1 Billion 50,9 Mrd. UAH. Der vorherige Rückgang wurde im Mai und im Januar letzten Jahres verzeichnet, betrug aber weniger als 1 Mrd. UAH bzw. weniger als 4 Mrd. UAH.

Die NBU gab an, dass sowohl die Griwna-Einlagen um 2,6 % oder 18,8 Mrd. UAH auf 692,2 Mrd. UAH als auch die Fremdwährungseinlagen in Dollar um 2,1 % oder 0,20 Mrd. UAH auf 9,47 Mrd. UAH zurückgingen.

Im ersten Monat des neuen Jahres sanken die Unternehmenseinlagen um 1,7 Prozent oder 21,8 Mrd. UAH auf 1 Billion 259,5 Mrd. UAH. Dies war auf einen Rückgang der Griwna-Einlagen um 3,5 % bzw. 32,5 Mrd. UAH auf 884,85 Mrd. UAH zurückzuführen. Gleichzeitig stiegen die Fremdwährungseinlagen in Dollar um 3,2 % bzw. 0,31 Mrd. USD auf 9,89 Mrd. USD.

Der durchschnittliche Zinssatz für neue Griwna-Einlagen privater Haushalte blieb im Januar unverändert bei 11,7 %, während der Zinssatz für den Unternehmenssektor nach einer Pause im Dezember um 0,3 Prozentpunkte auf 9,9 % sank und damit wieder das Niveau vom November 2022 erreichte.

Bei den Fremdwährungseinlagen blieb die Rendite für Privatpersonen den vierten Monat in Folge bei rund 1,0 % p.a., während sie für juristische Personen um 0,2 Prozentpunkte anstieg und damit wieder das Niveau vom August letzten Jahres erreichte – 0,7 % p.a.

Im Januar wurde der sechsmonatige Aufwärtstrend des Kreditportfolios ebenfalls unterbrochen: Es ging um 0,5 % bzw. 4,76 Mrd. UAH zurück.

Nach Angaben der Regulierungsbehörde war der Grund dafür ein Rückgang des Kreditportfolios juristischer Personen um 1,2 % oder 8,88 Mrd. UAH auf 748,10 Mrd. UAH. Der größte Abfluss von Krediten wurde in ausländischer Währung verzeichnet: der Bestand verringerte sich in Dollar um 2 % bzw. 0,12 Mrd. UAH auf 6,23 Mrd. UAH, während er in nationaler Währung um 0,7 % bzw. 3,51 Mrd. UAH auf 512,35 Mrd. UAH zurückging.

Gleichzeitig stieg der Bestand an Privatkrediten um 2,1 % bzw. 4,76 Mrd. UAH auf 227,31 Mrd. UAH, was auf einen Anstieg der Griwna-Kredite um 2,3 % bzw. 4,90 Mrd. UAH auf 215,49 Mrd. UAH zurückzuführen ist, während der Bestand an Fremdwährungskrediten erneut um 0,9 % auf umgerechnet 312 Mio. USD zurückging.

Nach Angaben der Nationalbank stiegen die Zinssätze für Griwna-Kredite an Unternehmen und Privatpersonen um 0,6 Prozentpunkte auf 18,1% bzw. 0,9 Prozentpunkte auf 34,6% pro Jahr. Unterdessen stiegen die Zinssätze für Fremdwährungskredite an juristische Personen um 0,3 Prozentpunkte auf 6,7 %, während die Zinssätze für Fremdwährungskredite an Privatpersonen um 1,4 Prozentpunkte auf 5 % pro Jahr sanken.

Die Interbanken- und Tagesgeldzinssätze sanken nach Angaben der Zentralbank im Januar um 0,4 Prozentpunkte auf 14,6 % bzw. 14,5 % pro Jahr.

Wie berichtet, senkte die NBU am 15. Dezember den Diskontsatz und den Tagesgeldsatz von 16 % auf 15 % pro Jahr, den Dreimonatsgeldsatz von 20 % auf 19 % und den Refinanzierungssatz von 22 % auf 21 % und beließ die Sätze mit Beschluss vom 25. Januar auf diesem Niveau.

Die auf das Jahr hochgerechnete Inflationsrate der Ukraine ging im Januar dieses Jahres auf 4,7 % zurück, gegenüber 5,1 % im Dezember und November.

Der Anstieg der Zinssätze in den letzten zwei Jahren hat es den europäischen Banken ermöglicht, ihre Nettozinserträge erheblich zu steigern: 2023 lagen sie laut UBS um mehr als 100 Milliarden Euro höher als 2021.

Die von der UBS erhobenen Daten zeigen, dass der Nettozinsertrag (NII) der europäischen Banken in diesem Jahr 378 Mrd. EUR betrug, verglichen mit 270 Mrd. EUR zwei Jahre zuvor.

Gleichzeitig wuchs das Kreditvolumen im selben Zeitraum um nur 2 %. Der Anstieg der Nettozinserträge ist also hauptsächlich auf eine Zunahme der Differenz zwischen den Zinssätzen, zu denen die Banken Kredite vergeben, und den Zinssätzen, die sie für Einlagen zahlen, zurückzuführen, stellt die Financial Times fest.

Der Anstieg der Erträge hat es den europäischen Banken ermöglicht, ihre Ausschüttungen an die Aktionäre in Form von Dividenden und Aktienrückkäufen von 90 Mrd. EUR im Jahr 2021 auf 121 Mrd. EUR im Jahr 2023 zu erhöhen, stellt UBS fest. Infolgedessen sind die Aktienkurse vieler Banken stetig gestiegen, aber das Kurs-Buchwert-Verhältnis fast aller europäischen Finanzunternehmen ist deutlich niedriger als das vergleichbarer US-Banken.

Die Hauptsorge der Bankvorstände gilt derzeit der erwarteten Senkung der Leitzinsen durch die weltweit führenden Zentralbanken im nächsten Jahr, die sich negativ auf die Nettozinsmargen auswirken dürfte, die sich erst kürzlich von einem Jahrzehnt mit negativen oder nahe Null liegenden Zinsen erholt haben.

Die Angst vor einer Rezession, die schwächere Nachfrage nach Krediten und die strengeren Kapitalanforderungen für Banken begrenzen das Wachstum der Aktienkurse in diesem Sektor, schreibt die FT.

Ein weiterer Faktor, der die Anleger beunruhigt, ist ein möglicher Anstieg der Kreditausfälle.

Laut der UBS-Prognose werden die Rückstellungen der europäischen Banken für Kreditausfälle im Jahr 2024 63 Mrd. EUR erreichen, gegenüber 31 Mrd. EUR im Jahr 2021.

Die Geschäftsbanken in der Ukraine werden sich im Jahr 2024 auf die Umsetzung ihrer Programme für Autokredite, Hypotheken und die Kreditvergabe an kleine und mittlere Unternehmen konzentrieren.

Diese Meinung vertrat Elena Dmitrieva, erste stellvertretende Vorstandsvorsitzende der Globus Bank, in ihren Kommentaren gegenüber Interfax-Ukraine.

„Die deutliche Senkung des Diskontsatzes im Jahr 2023 von 25 % auf 15 % hat es den Banken ermöglicht, billigere Mittel anzuziehen, die durch den Krieg eingefrorenen Kreditprogramme wiederherzustellen und grundlegend neue Bereiche der Kreditvergabe einzuführen. Unter den günstigsten wirtschaftlichen Bedingungen ist eine weitere Senkung des Diskontsatzes auf 14-12% im Jahr 2024 zu erwarten. Infolgedessen kann im Jahr 2024 (bei den Banken) die Senkung der Zinssätze je nach Art des Kredits, der Laufzeit und der Anzahlung zwischen 2 und 4 % betragen“, – sagte Dmitrieva.

Sie erinnerte daran, dass seit der zweiten Jahreshälfte die durchschnittliche Senkung der Zinssätze für Bankkredite in Abhängigkeit von der Laufzeit und der Höhe der Anzahlung bereits 4 % beträgt. Insbesondere sind die Zinssätze für Hypothekendarlehen um durchschnittlich 3 % gesunken (dabei handelt es sich hauptsächlich um Darlehen im Rahmen von Partnerschaftsprogrammen von Bauträgern und Banken auf dem primären Wohnungsmarkt), die Zinssätze für Autokredite für Neuwagen sind um 3 bis 5 % gesunken, und die Zinssätze für Verbraucherkredite für den Kauf von Konsumgütern sind um durchschnittlich 4 % gefallen.

„Die Nachfrage der Bürger nach der einen oder anderen Art von Krediten zu akzeptablen Konditionen ist nahezu unerschöpflich. Im Jahr 2024 werden alle positiven Veränderungen der Kreditbedingungen ausschließlich durch wirtschaftliche Faktoren bestimmt“, betonte Elena Dmitrieva.

Ein wichtiger Bestandteil der Kreditentwicklung wird auch 2024 die Beteiligung der Geschäftsbanken an der Umsetzung einer Reihe von staatlichen Kreditprogrammen sein, wie z.B. die Kreditvergabe an kleine und mittlere Unternehmen „5-7-9“, „Erschwingliches Factoring“ (besicherungsfreie Finanzierung für Kleinst-, Klein- und mittlere Unternehmen mit Zahlungsaufschub zu einem Ausgleichssatz von 13% p.a. für bis zu 360 Tage), Programme zur energetischen Modernisierung von Häusern „Energodom“, Vorzugshypothek „eOsel“ sowie die Entwicklung spezieller Ausgleichsprogramme mit lokalen Behörden zur Rückzahlung eines Teils des Kreditbetrags.

Insbesondere im Rahmen des Energodom-Programms rechnet die Globus Bank mit der Vergabe von Krediten in Höhe von mehr als 200 Mio. UAH, wovon mehr als 70 % auf Partnerschaftsprogramme zur Rückerstattung der Kosten für Eigentumswohnungen entfallen werden.

Dmitrieva sagt eine schrittweise Umgestaltung der staatlichen Vorzugsprogramme „5-7-9“ und „eOsel“ voraus. Insbesondere das Programm „5-7-9“ wird schrittweise auf Regionen mit hohem militärischem Risiko ausgeweitet und betrifft die Industrien, die sich noch nicht von den Anfängen der groß angelegten Invasion erholt haben.

„Der Staatshaushalt für 2024 sieht mehr als 18 Milliarden UAH vor, um die Zinssätze des 5-7-9-Programms zu kompensieren. Der größte Teil dieser Mittel dürfte jedoch in die Rückzahlung der Schulden des Programmverwalters, des Fonds für die Entwicklung des Unternehmertums, fließen, denn die Schulden bei den am Programm beteiligten Banken belaufen sich bereits auf bis zu 5 Mrd. UAH. Wir gehen davon aus, dass die „5-7-9″ deutlich reduziert werden und die Darlehen im Rahmen des Programms eher punktuell sein werden“, – sagte Dmitrieva.

Gleichzeitig wird ihrer Einschätzung nach der Anteil der Investitionskredite allmählich steigen – für den Erwerb von Anlagevermögen für die Geschäftstätigkeit (spezielle technische Mittel, Kraftfahrzeuge, medizinischer Transport, Produktionsausrüstung usw.). „Es wird erwartet, dass der Anteil solcher Kredite bis zu 30 Prozent aller ausgegebenen Kredite ausmachen wird“, sagte Dmitrieva.

Die Wirksamkeit des konzessionären Hypothekenprogramms der eOsel im nächsten Jahr wird vom Finanzierungsvolumen und der Popularisierung des Programms unter den Wohnungsbaugesellschaften abhängen (Aktivierung des Programms bei Wohnprojekten in der Bauphase).

Dmitrieva merkte an, dass sich die Aktivität des Programms im Vergleich zum Juni 2023, als mehr als 490 Hypotheken vergeben wurden, fast verdoppelt hat (derzeit werden monatlich etwa 800-900 Kredite vergeben), aber es ist äußerst wichtig, die Aktivität des Programms im Jahr 2024 um mindestens das 1,5-fache zu erhöhen, auf 1,4-1,5 Tausend Kredite pro Monat.

Es ist wichtig, die Zahl der Finanzinstitute, die Partner des Programms sind, zu erhöhen, damit ein breiterer Kreis von Bürgern in den Genuss der vergünstigten Hypothek kommt, sowie das Gewicht der Kreditvergabe im Portfolio der Geschäftsbanken zu erhöhen (derzeit nehmen 7 Geschäftsbanken an dem Programm teil) und die Kreditvergabe für im Bau befindliche Anlagen zu intensivieren sowie auf Reihenhäuser und Privathäuser auszuweiten.

Ihren Schätzungen zufolge ist es möglich, den Anteil der im Rahmen des aHouse-Programms vergebenen Darlehen für den Erwerb von im Bau befindlichen Wohnungen von derzeit 1 % auf 25 % zu erhöhen. Damit die Vorzugshypothek auf dem Primärmarkt funktioniert, ist jedoch der Wille der Bauträger selbst erforderlich sowie die Umgestaltung ihrer Vertriebssysteme, um die gesetzlichen Neuerungen zum Schutz der Rechte der Hauskäufer zu erfüllen.

„Wir haben bereits 18 Bauträger für die Teilnahme am eHouse-Programm akkreditiert, in dem nur 3-5 % der Objekte gebaut werden, deren Bau vor der großen Invasion begonnen wurde, und das langsam, aber ohne Anzeichen eines „eingefrorenen“ Baus weiterläuft. Wir gehen davon aus, dass im Jahr 2024 die Zahl der im Bau befindlichen Wohnkomplexe, die für die Teilnahme am Programm akkreditiert sind, um mindestens das 2-2,5-fache steigen wird. Schließlich handelt es sich um eine direkte Investition in den weiteren Bau und in die Entwicklung der gesamten Branche, was während des Krieges sehr wichtig ist“, so Dmitrieva abschließend.

Die Globus Bank wurde im Jahr 2007 registriert. Nach Angaben der NBU waren die Aktionäre der Bank am 11. April 2023 Elena Silnyagina (100%), Dmitry Polkovsky (16,198866%), Yevgeny Varyagin (9,899307%), Sergey Mamedov (9,899307%), Andrey Pinchuk (9,899307%) und Taras Lisovoy (3,599748%), die indirekt das Aktienkapital besitzen.

Nach Angaben der ukrainischen Nationalbank lag Globus am 1. September 2023 mit einer Bilanzsumme von 9,07 Mrd. UAH auf Platz 24 von 60 in der Ukraine tätigen Banken.

Im dritten Quartal 2023 führte die staatliche PrivatBank mit 13 Milliarden 623,5 Millionen UAH erneut die Liste der Banken mit dem höchsten Nettogewinn an, gefolgt von zwei weiteren staatlichen Banken: Oschadbank mit UAH 7 Milliarden 338,2 Millionen und die verstaatlichte Sens Bank mit UAH 3 Milliarden 440,5 Millionen.

Laut den von der Nationalbank der Ukraine auf ihrer Website veröffentlichten Daten befanden sich unter den fünf Banken mit dem höchsten Nettogewinn im dritten Quartal auch zwei Banken mit ausländischem Kapital: Raiffeisen Bank – UAH 3 Milliarden 17,1 Millionen und Ukrsibbank – UAH 2 Milliarden 98,9 Millionen.

Die zweiten fünf Banken befanden sich in Staatsbesitz: die private ukrainische FUIB – UAH 2 Milliarden 4,4 Millionen, die ausländische Tochtergesellschaft der OTP Bank – UAH 1 Milliarde 893,4 Millionen, die staatliche Ukreximbank – UAH 1 Milliarde 619,2 Millionen und zwei weitere Banken mit ausländischem Kapital: Citibank – UAH 1 Milliarde 469,7 Millionen und Credit Agricole Bank – UAH 1 Milliarde 299,3 Millionen.

Die Universal Bank (mono) erzielte im Zeitraum Juli-September dieses Jahres fast den gleichen Nettogewinn – 1 Milliarde 294,4 Millionen UAH -, während die nachfolgende Kredobank einen viel geringeren Gewinn von 594,6 Millionen UAH erzielte.

Zwei weitere Banken erzielten im dritten Quartal Gewinne von über 300 Mio. UAH: A-Bank – UAH 355,2 Millionen und Ukrgasbank – UAH 325,0 Millionen.

Von diesen 14 Banken haben nur vier ihre Rücklagen aufgestockt: Sense – UAH 548,0 Mio., während City, Raif und Credit Agricole – von UAH 30 Mio. auf UAH 20 Mio., während FUIB sie um UAH 1 Milliarde 413,4 Mio., Mono – um UAH 1 Milliarde 136,6 Mio., OTP, A-Bank und Ukrgas – von UAH 555 Mio. auf UAH 510 Mio. auflösten.

Die Liste der 7 unrentablen Banken im dritten Quartal wurde angeführt von der First Investment Bank of the sanctioned shareholders mit einem Verlust von 33,0 Mio. UAH, gefolgt von Credit Dnipro und Privex-Bank mit Verlusten von 29,8 Mio. UAH bzw. 27,5 Mio. UAH.

Im dritten Quartal belief sich der Nettogewinn der 63 solventen Banken auf insgesamt 42,33 Mrd. UAH, wobei die Rückstellungen um 5 Mrd. UAH aufgelöst wurden und die Bilanzsumme um 87,25 Mrd. UAH stieg.

Die drei rentabelsten staatlichen Banken waren führend in Bezug auf das Wachstum der Vermögenswerte: Privat – UAH 36,84 Mrd., Oschad – UAH 18,26 Mrd. und Sens – UAH 11,36 Mrd.. Dies ermöglichte Sens die Rückkehr in die Top Ten der Banken nach Vermögenswerten, aus denen sie im Juni vor der Verstaatlichung gefallen war, und zwar sofort auf Platz 8.

Die Aktiva von Ukrexim gingen im dritten Quartal am stärksten zurück, nämlich um 15,65 Mrd. UAH, die von Pivdennyi um 6,99 Mrd. UAH und die von Ukrgas um 1,54 Mrd. UAH, wobei insgesamt 23 Banken einen Rückgang ihrer Aktiva verzeichneten.

Im dritten Quartal erhöhten die Banken ihren Bestand an Staatsanleihen um 23,56 Mrd. UAH, wobei City (4,61 Mrd. UAH) und Ukrgas (4,48 Mrd. UAH) an der Spitze lagen, gefolgt von TAScombank, FUIB und IIB (2,5 Mrd. bis 2,1 Mrd. UAH).

Im Zeitraum Juli-September reduzierte Ukrexim seine Investitionen in inländische Staatsanleihen am stärksten – 2,45 Mrd. UAH, Sens – 1,24 Mrd. UAH, Privat – 0,7 Mrd. UAH und First Investment Bank – 0,48 Mrd. UAH.

Insgesamt blieb die PrivatBank in den ersten neun Monaten dieses Jahres mit 43,37 Mrd. UAH bzw. 39,5 % des Nettogewinns des Bankensystems in diesem Zeitraum die mit Abstand profitabelste Bank.

Von Januar bis September erzielte Oschad einen Nettogewinn von 14,18 Mrd. UAH, Raif – 6,14 Mrd. UAH, FUIB – 5,68 Mrd. UAH, Ukrsibbank – 5,66 Mrd. UAH, Sens – 5,58 Mrd. UAH, OTP Bank – 4,75 Mrd. UAH, City – 4,23 Mrd. UAH und Ukrexim – 3,60 Mrd. UAH.

Zu den 12 Banken, deren Nettogewinn in den ersten neun Monaten 2 Mrd. UAH überstieg, gehören Ukrgas – 2,92 Mrd. UAH, Universal (mono) – 2,86 Mrd. UAH und Credit Agricole – 2,29 Mrd. UAH.

Der parlamentarische Ausschuss für Finanzen, Steuern und Zollpolitik bereitet einen Gesetzesentwurf über die zusätzliche Besteuerung von Nettozinserträgen oder überschüssigen Gewinnen von Banken vor, der voraussichtlich 2024 in Kraft treten und dem Haushalt jährlich 10 Mrd. UAH einbringen wird, so der Ausschussvorsitzende Danylo Hetmantsev gegenüber Forbes Ukraine.

„Es ist keine einfache Frage, wir sind noch dabei, sie zu bewerten“, kommentierte der stellvertretende Gouverneur der Nationalbank, Sergiy Nikolaychuk, den Vorschlag auf Facebook.

Es wird darauf hingewiesen, dass die Parlamentarier zwei Besteuerungsoptionen in Betracht ziehen: eine Steuer auf alle Nettozinserträge des Jahres zu einem relativ kleinen oder mittleren Satz oder eine Steuer auf die Differenz zwischen den Nettozinserträgen des Berichtsjahres und dem Durchschnittswert der letzten drei bis vier Jahre.

„In Spanien beträgt sie beispielsweise 4,8 %“, sagte Getmantsev und bezog sich dabei auf die erste Option.

Er stellte klar, dass in diesem Land auch die Netto-Provisionserträge der Banken besteuert werden. „Aber das ist nicht unsere Geschichte: die Banken haben in dieser Hinsicht noch nicht das Vorkriegsniveau erreicht“, sagte der Vorsitzende des Finanzausschusses.

Zur zweiten Option merkte Hetmantsev an, dass der Satz hoch sein sollte. „In Litauen werden beispielsweise 50 % der Differenz zwischen den Nettozinserträgen im Basisjahr und ihrem Durchschnittswert in den vorangegangenen vier Jahren mit 60 % besteuert“, erklärte er.

Nach Ansicht des Ausschussvorsitzenden ist die Option, alle während des Jahres erwirtschafteten Nettozinserträge zu besteuern, optimaler.

Herr Hetmantsev fügte hinzu, dass er vorschlägt, diese Steuer vorübergehend einzuführen: ab 1. Januar 2024 für zwei Jahre.

Er wies darauf hin, dass die Hauptmotivation für diese Neuerung der Bedarf an zusätzlichen Mitteln für die Verteidigungsausgaben sei.

Nach Angaben des Vorsitzenden des Finanzausschusses ist der Gesetzesentwurf fertig und wird nach Konsultationen mit dem Finanzministerium, der Nationalbank, Fachverbänden und dem Präsidialamt der Werchowna Rada vorgelegt werden.

Hetmantsev fügte hinzu, dass es noch keine Konsultationen mit dem Markt gegeben habe. „Obwohl es nicht schwer ist, die Position der Banken vorherzusagen“, sagte er.

Wie berichtet, belief sich der Gewinn der operativen ukrainischen Banken im Zeitraum Januar-Juni 2023 auf 67,65 Milliarden UAH, während die Banken den gleichen Zeitraum des Vorjahres mit einem Nettoverlust von 4,65 Milliarden UAH abschlossen. Die Zahl ist ein Rekordwert für das erste Halbjahr: Der bisher höchste Nettogewinn für das erste Halbjahr lag bei 31,04 Mrd. UAH im Jahr 2019, verglichen mit 23,79 Mrd. UAH im Jahr 2020 und 30,08 Mrd. UAH im Vorkriegsjahr 2021.

Nach Angaben der NBU stiegen die Nettozinserträge im ersten Halbjahr 2023 um 40,8 % auf 93,62 Mrd. UAH, die Provisionserträge um 22,3 % auf 25,60 Mrd. UAH und das Ergebnis aus Neubewertungs- und An- und Verkaufstransaktionen um 35,8 % auf 16,30 Mrd. UAH.

Die Rekordgewinne ermöglichten es den Banken auch, in der ersten Hälfte dieses Jahres eine Körperschaftssteuer in Rekordhöhe zu zahlen – 12,44 Mrd. UAH, verglichen mit 1,21 Mrd. UAH in der ersten Hälfte des letzten Jahres und 2,5 Mrd. UAH im Vorkriegsjahr 2021.

In einem Meinungsartikel in der NV vom Freitag bekräftigte der stellvertretende Gouverneur Sergiy Nikolaychuk die Position der Aufsichtsbehörde, dass Anschuldigungen wegen Überzahlung bei Einlagenzertifikaten „grundlegend falsch, manipulativ und gefährlich“ seien. Er betonte, dass das Hauptziel darin bestehe, Preisstabilität zu erreichen und die durch den Krieg verursachte hohe Liquidität des Bankensystems zu binden.

Ihm zufolge zahlte die NBU in den ersten sieben Monaten dieses Jahres 48,6 Mrd. UAH auf Einlagenzertifikate, verglichen mit 40,3 Mrd. UAH im letzten Jahr und 6,3-10,7 Mrd. UAH jährlich in den Jahren 2015-2021, aber der durchschnittliche Tagessaldo auf Einlagenzertifikaten stieg bis August dieses Jahres auf 411,4 Mrd. UAH, gegenüber 215,7 Mrd. UAH Ende 2022 und 145,4 Mrd. UAH Ende 2021.