Das Volumen der Geldüberweisungen in die Ukraine ging im Zeitraum Januar bis Mai 2025 um 15,4 % auf 3,5 Mrd. USD zurück, wobei insbesondere die Nettoarbeitskosten um 18,7 % und das Volumen der privaten Überweisungen um 11,2 % sanken, wie aus der Zahlungsbilanz der Nationalbank der Ukraine (NBU) hervorgeht. Wie aus den Statistiken hervorgeht, gingen die privaten Geldüberweisungen im Mai um 13,2 % auf 0,7 Mrd. USD zurück.

„Die Löhne, die Ukrainer aus dem Ausland erhalten, sind um 9,5 % zurückgegangen, während andere private Überweisungen über offizielle Kanäle um 9,7 % gesunken sind“, kommentiert die Nationalbank.

Insgesamt waren die Überweisungen über offizielle Kanäle im Mai 2025 um 9,6 % geringer als im Mai 2024, während die Überweisungen über informelle Kanäle im Jahresvergleich um 18 % zurückgingen.

Im Mai 2025 war der Saldo der Primäreinkommen negativ und belief sich auf 45 Millionen US-Dollar gegenüber einem Überschuss von 20 Millionen US-Dollar im Mai 2024.

„Der Rückgang der Einnahmen aus dem Posten „Lohn- und Gehaltszahlungen” (um 16,9 %) verlief schneller als der Rückgang der Zahlungen aus Kapitalerträgen6 (um 2,7 %). Der Überschuss der Sekundäreinkommensbilanz verringerte sich”, erklärt die Regulierungsbehörde.

Gleichzeitig verringerte sich der Überschuss der Sekundäreinkommen von 1,0 Mrd. USD im Mai letzten Jahres auf 0,7 Mrd. USD aufgrund des Rückgangs der technischen und humanitären Hilfe.

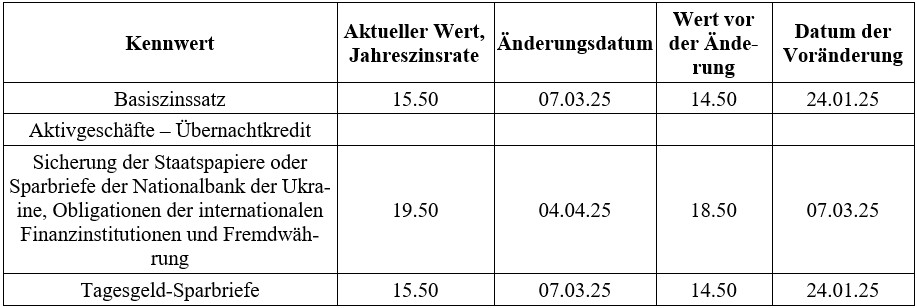

Zinssätze für Aktiv- und Passivgeschäfte der Nationalbank der Ukraine mit dem Stand vom 27. Juni

Quelle: die Nationalbank der Ukraine

Die Nationalbank der Ukraine (NBU) hat die LLC „Versicherungsmakler ‚Atrius‘ gemäß dem von ihr eingereichten elektronischen Antrag in das Register der Versicherungsvermittler aufgenommen. Wie auf der Website der Zentralbank mitgeteilt wurde, hat die NBU das Unternehmen aus dem staatlichen Register der Versicherungs- und Rückversicherungsmakler gestrichen und die Bescheinigung über die Eintragung in dieses Register widerrufen.

Die entsprechenden Beschlüsse wurden vom Ausschuss für die Aufsicht und Regulierung der Märkte für nichtbankielle Finanzdienstleistungen der NBU am 9. Mai 2025 gefasst. Die GmbH „Atrius“ wurde im Mai 2018 in Kiew registriert. Das Stammkapital beträgt 1.077 Tausend UAH.

Die Nationalbank der Ukraine hat die Finanzierungsmöglichkeiten für Auslandsvertretungen ukrainischer Unternehmen erweitert: War dies bisher im Rahmen der tatsächlichen Überweisungen im Jahr 2021 möglich, so ist dies nun entweder innerhalb dieser Grenzen oder bis zu 1 Mio. EUR pro Jahr möglich, je nachdem, welcher Betrag höher ist.

„Die entsprechende Lockerung wird keine Auswirkungen auf den Devisenmarkt der Ukraine haben, da solche Überweisungen nur in der eigenen Währung des Unternehmens durchgeführt werden dürfen. Gleichzeitig wird dies ukrainischen Unternehmen ermöglichen, ihre Aktivitäten zur Vermarktung ihrer Produkte auf ausländischen Märkten zu intensivieren“, teilte die Nationalbank am Samstag auf ihrer Website mit.

Die Regulierungsbehörde hat solche Überweisungen auch für relativ junge Unternehmen genehmigt, wobei sie eine Beschränkung festgelegt hat, dass zwischen dem Datum ihrer staatlichen Registrierung und dem Datum der Transaktion mindestens 12 Monate liegen müssen.

„Langfristig werden die beschlossenen Änderungen dank der Ausweitung der Zusammenarbeit ukrainischer Unternehmen mit ausländischen Partnern und der Steigerung des Warenumsatzes zum Wachstum des Exportpotenzials des Landes beitragen“, betonte die NBU.

Darüber hinaus hat die Zentralbank Zahlungen im Zusammenhang mit Gerichtsverfahren wegen Nichteinhaltung von Import- und Exportverträgen durch Nichtansässige genehmigt.

„Die getroffenen Entscheidungen ermöglichen es juristischen Personen aller Eigentumsformen, Devisen zu kaufen und ins Ausland zu überweisen, um Registrierungs-, Schiedsgerichts-, Gerichtsgebühren und andere Zahlungen und Ausgaben im Rahmen von Vollstreckungsverfahren wegen Nichterfüllung von Import- und Exportverträgen durch Nichtansässige zu begleichen“, erklärte die Nationalbank.

Er fügte hinzu, dass angesichts der in diesem Jahr von den Banken durchgeführten Kundenbefragung keine wesentlichen Auswirkungen auf den Devisenmarkt zu erwarten seien. Dafür erhalten Unternehmen die Möglichkeit, ihre Vermögensrechte und sonstigen Rechte und Interessen in ausländischen Gerichtsbarkeiten bei der Klärung von Fragen der Rückführung von Deviseneinnahmen aus Exportverträgen oder Vorauszahlungen aus Importverträgen rechtzeitig und in angemessener Höhe zu schützen.

Die NBU präzisierte, dass die entsprechenden Änderungen der „Kriegsverordnung“ Nr. 18 vom 24. Februar 2022 durch den Beschluss Nr. 53 des Regulierungsrats vom 9. Mai dieses Jahres vorgenommen wurden und am 10. Mai in Kraft getreten sind.

Die Nationalbank der Ukraine hat die Limits für Zahlungen mit Firmenkreditkarten im Ausland erhöht. Ab sofort sind Bargeldabhebungen in Höhe von 17.500 UAH (Gegenwert) zulässig, während das Limit zuvor bei 12.500 UAH lag.

„Die Ausweitung der Limits wird keine wesentlichen Auswirkungen auf den Devisenmarkt der Ukraine haben, da der Anstieg der Nachfrage nach Fremdwährungen für Transaktionen mit Firmenkarten wahrscheinlich durch einen Rückgang der Nachfrage über andere, weniger bequeme Kanäle ausgeglichen wird“, teilte die Nationalbank am Samstag auf ihrer Website mit.

Er fügte hinzu, dass die zweite Lockerung die Anhebung des Limits für Zahlungen für Waren, Arbeiten und Dienstleistungen mit Firmenkreditkarten im Ausland von 100.000 UAH auf 150.000 UAH pro Monat sei.

Für Privatkarten bleiben die Limits unverändert: 12.500 UAH für Bargeldabhebungen pro Woche und 100.000 UAH für bargeldlose Zahlungen.

Die NBU präzisierte, dass die entsprechenden Änderungen in der „Kriegsverordnung“ Nr. 18 vom 24. Februar 2022 durch den Beschluss des Regulierungsausschusses Nr. 53 vom 9. Mai dieses Jahres vorgenommen wurden und am 10. Mai in Kraft getreten sind.

Die Nationalbank der Ukraine (NBU) hat in Abwesenheit von Devisenkäufen ihren Verkauf auf dem Interbankenmarkt in der vergangenen Woche um 123,8 Millionen Dollar oder 20,0 % auf 742,70 Millionen Dollar erhöht, wie aus den Statistiken der Aufsichtsbehörde auf ihrer Website hervorgeht. Die Daten, die die Aufsichtsbehörde in dieser Zeit veröffentlicht hat, zeugen von einer Veränderung der Lage auf dem Bargeldmarkt: Während am Montag der Verkauf den Kauf um 6,4 Mio. USD überstieg, lag der Kauf bereits am Dienstag um 6,8 Mio. USD über dem Verkauf, und am Donnerstag betrug der Negativsaldo 40,6 Mio. USD.

„Die Aktivität der Haushalte auf dem Bargeldmarkt ist den dritten Monat in Folge rückläufig: Die durchschnittliche Tagesnachfrage sank von 41 Millionen Dollar im Februar auf 17 Millionen Dollar im April. Dies deutet auf einen Rückgang der Panikstimmung, eine Sättigung des Marktes und/oder eine Erschöpfung der Kaufkraft der Bevölkerung vor dem Hintergrund eines schwachen Wirtschaftswachstums hin. Ein weiterer Faktor könnte der Zyklus der Frühlingsfeiertage sein, die traditionell eine Zeit sind, in der Devisenersparnisse für Feierlichkeiten und die Finanzierung von Kurzurlauben verkauft werden“, kommentierte die KYT Group die Situation auf dem Bargeldmarkt.

Der offizielle Wechselkurs der Griwna festigte sich in der ersten Wochenhälfte von 41,75 UAH/USD auf 41,4706 UAH/USD, schwächte sich jedoch zum Ende der Woche wieder auf 41,7091 UAH/USD ab. Auf dem Bargeldmarkt hat sich der Kurs trotz des Anstiegs des Negativsaldos nicht wesentlich verändert, und über das Wochenende ist der Dollar sogar um 5 Kopeken gefallen: der Kaufkurs auf 41,40 UAH/USD, der Verkaufskurs auf 41,50 UAH/USD.

Nach Meinung der Experten der KYT Group wird der Dollarkurs in einem engen Korridor bleiben.

„Kurzfristiger Horizont (2-4 Wochen): Am wahrscheinlichsten ist eine Bewegung in Richtung 41,20-41,80 UAH/USD mit geringfügigen Abweichungen (±20-30 Kopeken). Die Volatilität ist gering, die spekulative Nachfrage ist begrenzt. Mittelfristiger Horizont (2-4 Monate): Eine Korrektur auf 42,00-42,50 UAH/USD ist möglich, falls sich der Import belebt, die Inflation beschleunigt oder die Außenfinanzierung schwächer wird“, prognostiziert das Unternehmen.

Quelle: https://interfax.com.ua/news/projects/1067965.html