Die ukrainische Naftogaz hat am Freitag ihren Vorschlag zur Umstrukturierung der einen Monat alten Eurobonds, die sie im letzten Sommer nicht mehr bedienen konnte, verbessert, wobei die wichtigsten Änderungen die 2022 fälligen Anleihen betreffen.

Laut einer Präsentation auf der Website von Naftogaz wird vorgeschlagen, den Zinssatz für die Eurobonds-2022 von 7,375% auf 7,65% pro Jahr ab dem Datum der Genehmigung des Vorschlags zu erhöhen und außerdem 5% des Kapitalbetrags zusammen mit den überfälligen Zinsen um den 15. April zu zahlen.

Gleichzeitig schlägt Naftogaz vor, die Rückzahlung von 50 % des Kapitals um zwei Jahre auf den 19. Juli 2024 und die restlichen 50 % auf den 19. Juli 2025 zu verschieben, während im Februar vorgeschlagen wurde, die gesamte Emission am 19. Juli 2024 zurückzuzahlen.

Hinsichtlich des Aufschubs der Rückzahlung der Eurobonds 2026 blieb der Vorschlag unverändert: 50 % für ein Jahr, bis zum 8. November 2027, und weitere 50 % bis zum 8. November 2028.

Die Zahlung der Zinsen für die Eurobonds-2022, die am 19. Januar 2023, 19. Juli 2023 und 19. Januar 2024 fällig sind, soll auf den 19. Juli 2024 verschoben werden. Für Eurobonds-2026 vom 8. November 2022, 8. Mai 2023, 8. November 2023 und 8. Mai 2024 auf den 8. November 2024.

„Naftogaz möchte sich das Recht vorbehalten, sowohl die überfälligen Anleihen vorzeitig zurückzuzahlen als auch sie zu kapitalisieren.

Der Mobilfunkbetreiber Vodafone Ukraine, der zur NEQSOL Holding (Aserbaidschan) gehört, hat die reguläre Zinszahlung für seine 12,4 Mio. $ Eurobond-Anleihe abgeschlossen.

„Trotz schwieriger operativer und finanzieller Bedingungen im Zusammenhang mit dem Krieg fährt das Unternehmen fort, seine Schulden in vollem Umfang zu bedienen“, teilte der Betreiber am Mittwoch in einer Presseerklärung mit.

Der Pressemitteilung zufolge beläuft sich der Kapitalbetrag der Eurobond-Schulden nun auf 400 Millionen Dollar, da das Unternehmen bereits Anleihen im Wert von 100 Millionen Dollar vorzeitig zurückgekauft und getilgt hat.

Wie berichtet, platzierte Vodafone Ukraine Anfang Februar 2020 einen fünfjährigen Eurobond über 500 Mio. USD zu 6,2 %. Die 144A/Reg S-Emission wurde an internationale Investoren in Europa und den USA vermarktet. Der Kupon des Eurobonds ist halbjährlich zahlbar.

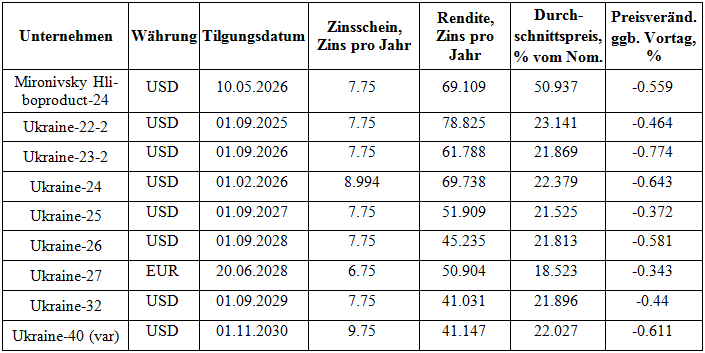

Notierungen von Eurobonds ukrainischer Emittenten mit Stand vom 17. Februar

Nach Angaben der Nachrichtenagentur Bloomberg.

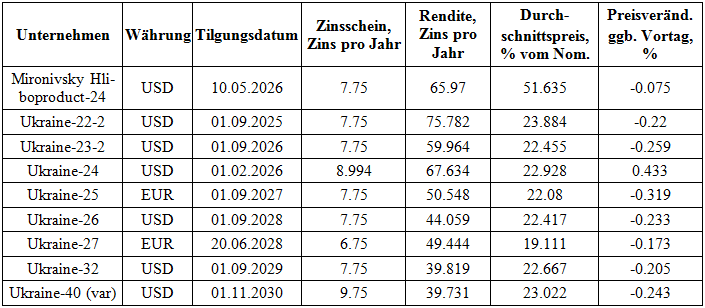

Notierungen von Eurobonds ukrainischer Emittenten mit Stand vom 05. Januar

Nach Angaben der Nachrichtenagentur Bloomberg

Notierungen von Eurobonds ukrainischer Emittenten mit Stand vom 02. Januar

Nach Angaben der Nachrichtenagentur Bloomberg

Notierungen von Eurobonds ukrainischer Emittenten mit Stand vom 19. Dezember

Nach Angaben der Nachrichtenagentur Bloomberg