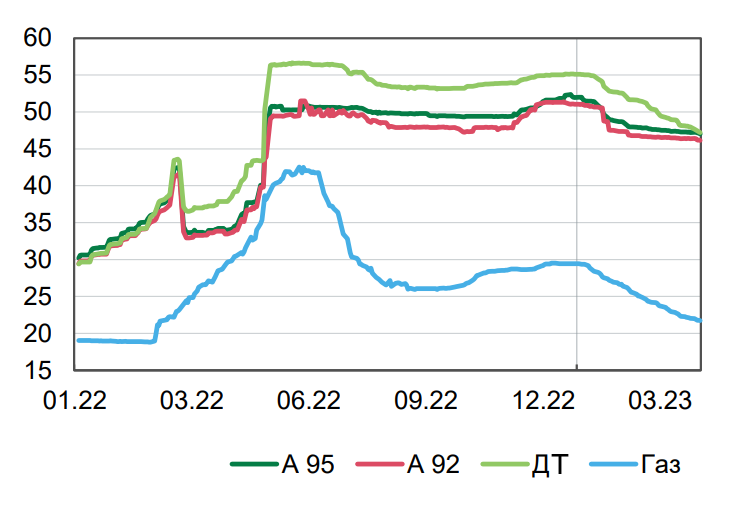

Динамика цен на топливо, грн/литр

Источник: Open4Business.com.ua и experts.news

ЧАО «Ветропак Гостомельский стеклозавод» (Киевская обл.) возобновило работу, начав разогрев и вывод на рабочую температуру, а также загрузку первой стекловаренной печи; выпуск первого стекла ожидается в июне, сообщила пресс-служба завода.

«Внутренний рынок медленно возобновляется, и многие компании снова запустили производство. Мы ожидаем, что спрос на стеклянную тару для продуктов питания и напитков в 2023 году возрастет примерно на 7% по отношению к предыдущему году, параллельно с развитием наших производственных мощностей», — отметил генеральный директор Vetropack в Украине и Молдове Павел Принко.

По информации предприятия, Vetropack начнет с производства бесцветного стекла для пищевых продуктов и напитков, поскольку компания сейчас видит в нем наибольшую потребность. Ввод в эксплуатацию второй стекловаренной печи состоится в ближайшее время.

При возобновлении работы приоритетной задачей будет защита сотрудников. Кроме того, производственная площадка подготовлена ко всем возможным аварийным сценариям. Для обеспечения энергоснабжения при выключении электроэнергии холдинг Vetropack разработал различные инженерные сценарии. Была перестроена система распределения электроэнергии и установлены дополнительные генераторы. Также существуют соответствующие планы при возможных остановках подачи природного газа, сообщила пресс-служба предприятия.

В компании напомнили, что до начала войны Vetropack в Украине производил разные виды стеклянной тары на трех печах и восьми производственных линиях. 24 февраля 2022 года производство было остановлено по соображениям безопасности. Из-за военных действий на заводе была разрушена одна из трех печей. В связи с убытками компания была вынуждена сократить около двух третей из примерно 600 рабочих мест на предприятии. В настоящее время Vetropack нанял 139 новых сотрудников для возобновления производства из числа своих бывших работников.

Летом 2022 года Vetropack создал фонд для поддержки сотрудников, которые получили серьезные травмы или чей дом или квартира были разрушены. Деньги пожертвовали сотрудники других предприятий, деловые партнеры и клиенты, и за несколько месяцев было собрано CHF960 тыс. В начале 2023 года фонд «Гостомель Холдинг Vetropack» начал первые выплаты. В апреле 2023 года Vetropack поддержал более 50 пострадавших коллег.

ЧАО «Ветропак Гостомельский стеклозавод» с 2006 года входит в состав европейской группы компаний Vetropack, крупного производителя стеклотары с заводами в Швейцарии, Австрии, Италии, Чехии, Хорватии и Словакии. Производит тару для отечественных производителей продуктов питания и напитков – более 600 млн шт. в год.

Основным рынком сбыта произведенной тары является Украина, основные клиенты – Сан ИнБев Украина, Карлсберг Украина, Кока-Кола, ПАО «Оболонь», ПБК «Радомышль», ООО «Перша приватна броварня», ООО «КИМ».

«Ветропак Гостомельский стеклозавод», согласно данным opendatabot.ua, в 2022 году сократил свои активы в 1,6 раза до 1,52 млрд грн. Убытки предприятия достигли 903,66 млн грн по сравнению с 140,88 млн грн прибыли в 2021 году. Доход предприятия в 2022 году сократился в 3,9 раза до 621,52 млн грн.

Группа Vetropack (Швейцария) в настоящее время насчитывает около 3 тыс. сотрудников в семи странах, производит ежегодно около 4,5 млрд шт. стеклянной тары.

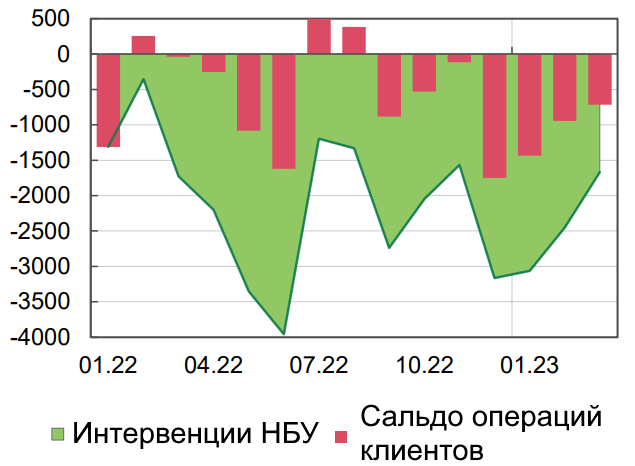

Сальдо операций по покупке и продаже безналичной и наличной иностранной валюты клиентами банков, млн долл. США

Источник: Open4Business.com.ua и experts.news

Министерство экономики предлагает повысить минимальную зарплату (мзп) с 2024 года — до 7651 грн месяц с нынешних 6700 грн, сообщила Федерация профсоюзов Украины (ФПУ) по итогам прошедшего 25 мая заседания совместной рабочей комиссии профсоюзов, работодателей и правительства по установлению размера мзп.

Со ссылкой на замминистра экономики Татьяну Бережную уточняется, соответствующее предложение Минэкономики уже направило Министерству финансов.

Помимо того, ведомство выступает за повышение размера должностного оклада работника І тарифного разряда ЕТС, замороженного с 1 декабря 2021 года на уровне 2893 грн до 3443 грн.

В то же время указывается, что, по информации Минсоцполитики, фактический размер прожиточного минимума для трудоспособных лиц в ценах апреля 2023 года составил 7782 грн в месяц.

По словам Бережной, Минэкономики также находится в процессе пересмотра предварительных показателей макропрогноза на следующий бюджетный период, который Минфин ожидает до 19 июня 2023 года в рамках подготовки госбюджета-2024.

Замглавы ФПУ Василий Андреев и руководитель департамента по бюджету и оплате труда аппарата ФПУ Светлана Макогонюк отметили, что профсоюзы предлагают установить мзп на 2024 год на уровне 9435 грн – не ниже фактического размера прожиточного минимума для трудоспособных лиц с учетом прогнозного индекса потребительских цен 2023 года.

Они также напомнили, что ЕС рекомендует устанавливать мзп на уровне 50% средней заработной платы

В свою очередь представитель стороны работодателей Сергей Биленький отметил, что они рассчитывают в 2024 году на повышение мзп в пределах 10-15% текущего уровня.

Как сообщалось, с 1 октября 2022 года мзп в Украине выросла на 200 грн — до 6700 грн.

Движение транспорта на ул. Богдана Хмельницкого в Киеве частично ограничат с 1 июня по 30 сентября, сообщает Киевская городская государственная администрация.

«Дорожники приступают к ремонту покрытия из брусчатки. На первом этапе ремонт продлится на участке от ул. Крещатик до ул. Терещенковской. Впоследствии – до ул. Владимирской и ул. Пирогова», — указывается в Телеграм-канале.

ЧАО «Стальканат» (Одесса) по итогам работы в 2022 году получило чистый доход в размере 3 млрд 227,799 млн грн, тогда как в 2021 году его не было, так как предприятие на тот момент находилось в процессе создания вследствие выделения из состава ЧАО «Стальканат-Силур».

Согласно годовому отчету компании, «Стальканат» в 2022 году получил 325,073 млн грн чистой прибыли, тогда как 2021 год завершил с чистым убытком 309 тыс. грн.

Средняя численность работников предприятия за 2022 год – 916 человек, за 2021 год – 16 человек.

Согласно отчету, собственникам акций в 2022 году было выплачено 197,185 млн грн дивидендов.

Аудиторы отмечают, что так как компания была зарегистрирована 6 декабря 2021 года, то данные за 2021 год не являются сравнительными для 2022 года.

Как сообщалось, «Стальканат» по итогам работы в январе-марте текущего года увеличил чистую прибыль в 2,2 раза по сравнению с аналогичным периодом прошлого года – до 77,304 млн грн, чистый доход за этот период снизился на 3,2% — до 701,047 млн грн. Нераспределенная прибыль на 31 марта 2023 года составляла 234,019 млн грн.

Состоявшееся 3 сентября 2021 года общее собрание акционеров приняло решение выделить из состава ЧАО «ПО «Стальканат-Силур» и создать новую компанию – ЧАО «Стальканат» с передачей ему согласно утвержденным распределительным балансом части имущества, прав и обязанностей. Активы ЧАО «Стальканат» составляли исходя из распределительного баланса и акта приема-передачи от 31 декабря 2021 года.

ЧАО «ПО «Стальканат-Силур» (Одесса) ранее имело два филиала — в Одессе и в Харцызске Донецкой области на НКТ. Руководство компании 1 декабря 2016 года официально уведомило об остановке филиала компании в Харцызске — соответствующее объявление было опубликовано в газете «Урядовый курьер». Позднее руководство ЧАО «ПО «Стальканат-Силур» заявило о захвате филиала компании в Харцызске на НКТ, направило соответствующее заявление в Национальную полицию.

По данным компании на конец 2022 года, у Давида Немировского (Украина) находится 50,0001% акций ЧАО «Стальканат», у Антона Михаленко – 23,7%, у Эдери Лирона (оба – Израиль) – 23,1%, у Виталия Дубович (Украина) – 3,1999%.

Уставный капитал ЧАО «Стальканат» — 17,736 млн грн, номинальная стоимость одной акции – 0,17 грн.