Міжнародна вертикально інтегрована трубно-колісна компанія (ТКК) “Інтерпайп” у січні-березні поточного року наростила EBITDA в 5,2 раза порівняно з аналогічним періодом минулого року – до $79 млн, але скоротила виручку від реалізації продукції на 4% – до $229 млн.

Згідно з прес-релізом компанії за підсумками першого кварталу, виробництво сталі зросло на 13% – до 184 тис. тонн, труб – на 12%, до 105 тис. тонн, але скоротилося залізничної продукції – на 13%, до 20 тис. тонн. При цьому продажі продукції скоротилися на 23%, до 108 тис. тонн, зокрема труб – на 20%, до 82 тис. тонн, залізничної продукції – на 27%, до 19 тис. тонн, сталевої заготовки – на 50%, до 6 тис. тонн.

Показник чистого левереджа зміцнився до 0,7х.

У пресрелізі зазначається, що на початку 2023 року на виробництво на всіх підприємствах “Інтерпайпу” негативно впливали жорсткі ліміти на споживання електроенергії для промислових споживачів. Однак уже в березні ситуація покращилася через зняття цих обмежень. У результаті цього, а також завдяки ефекту низької бази порівняння через торішній простій, виробництво сталі збільшилося на 13%, труб – на 12%.

Водночас продажі “Інтерпайпу” продовжили знижуватися, оскільки кон’юнктура зовнішніх ринків уже почала демонструвати перші ознаки охолодження. Зокрема, продажі OCTG-труб (нафтогазового сортаменту – ІФ-У) зменшилися на 37%, лінійних труб – на 12%. Триває падіння і в залізничному дивізіоні, компанія намагається компенсувати це за рахунок збільшення продажів на перспективні ринки Північної та Південної Америки, країн Близького Сходу та Азіатсько-Тихоокеанського регіону.

Зниження операційних показників, своєю чергою, призвело до зменшення фінансових результатів. Зокрема, дохід від реалізації продукції зменшився на 4%, до $229 млн, тоді як показник EBITDA зріс у 5,2 раза, до $79 млн. За рахунок цього показник чистого левереджа значно зміцнився до 0,7х.

Генеральний директор “Інтерпайпу” Андрій Коротков констатує, що починаючи з середини кварталу заводи компанії повернулися до стабільної роботи, без “рваних” графіків. Це дало змогу за підсумками кварталу збільшити виробництво, а в деяких сегментах, наприклад, у трубному дивізіоні, дещо наблизитися до довоєнного рівня.

“Навіть у складних воєнних умовах “Інтерпайп” продовжує виконувати всі замовлення, швидко і своєчасно поставляє продукцію клієнтам. Суттєву підтримку надає продовження скасування всіх квот і митних тарифів на українські товари з боку США та ЄС”, – зазначає топ-менеджер, якого цитує пресслужба.

Як повідомлялося, “Інтерпайп” у 2022 році отримав $204,441 млн чистого прибутку, що в 2,2 раза перевищує показник попереднього року ($91,316 млн). Доподатковий прибуток за минулий рік становив $220,579 млн проти $110,907 млн за 2021 рік. Виручка у 2022 році знизилася на 13,4% – до $981,330 млн з $1 млрд 132,9 млн роком раніше. Водночас “Інтерпайп” за рік наростив вільні грошові кошти з $109,627 млн до $153,777 млн.

“Інтерпайп” у 2022 році через війну скоротив показник EBITDA на 11% порівняно з попереднім роком – до $204 млн. Виробництво сталі у 2022 році знизилося на 39% – до 595 тис. тонн, труб – на 36%, до 393 тис. тонн, залізничної продукції – на 51%, до 84 тис. тонн.

Продажі продукції за звітний період знизилися на 37%, до 524 тис. тонн, зокрема труб – на 36%, до 384 тис. тонн, залізничної продукції – на 50%, до 87 тис. тонн. Дохід від реалізації продукції зменшився на 13%, до $981 млн, показник чистого левереджа залишився на сильному і стійкому рівні – 1.1х.

“Інтерпайп” – українська промислова компанія, виробник безшовних труб і залізничних коліс. Продукцію компанії поставляють у понад 80 країн світу через мережу торговельних офісів, розміщених на ключових ринках Близького Сходу, Північної Америки та Європи. У 2022 році “Інтерпайп” реалізував 384 тис. тонн трубної продукції та 87 тис. тонн залізничної продукції. Продаж залізничних продуктів здійснюється під брендом KLW.

В “Інтерпайпі” працюють 10 тис. співробітників. У 2022 році компанія перерахувала до бюджетів усіх рівнів 2,8 млрд грн.

У структурі компанії п’ять промислових активів: “Інтерпайп Нижньодніпровський трубопрокатний завод (НТЗ)”, “Інтерпайп Новомосковський трубний завод (НМТЗ)”, “Інтерпайп Ніко-Тьюб”, “Дніпропетровський Втормет” і електросталеплавильний комплекс “Дніпросталь” під брендом “Інтерпайп Сталь”.

Кінцевим власником Interpipe Limited є український бізнесмен Віктор Пінчук і члени його сім’ї.

Асоціація “Союз птахівників України” закликає запровадити мораторій на підвищення тарифів на енергоносії на період дії воєнного стану, щоб виробники продукції птахівництва змогли зберегти наявні обсяги виробництва і не підвищувати ціни на товари птахівництва.

Галузева асоціація в повідомленні на сайті вказала, що Національна комісія, що здійснює держрегулювання у сферах енергетики і комунальних послуг (НКРЕКП) 31 травня 2023 року схвалила рішення про скасування граничних цін на електроенергію для бізнесу з 30 червня та оприлюднила проєкт постанови “Про встановлення граничних цін на ринку “на добу наперед”, внутрішньодобовому ринку і балансувальному ринку”, яким передбачено збільшення граничних цін на електрику для промислових споживачів з 30 червня 2023 року на 35%.

“У структурі собівартості продукції птахівництва електроенергія займає від 7 до 12%, а деяких видів продукції – до 30%. (…) Виробництво продукції птахівництва складається з різних етапів, а тому на кожному з них у нас буде збільшення вартості складових і відповідно собівартість кінцевої продукції галузі зростатиме в “геометричній прогресії”, – пояснюється у повідомленні Союзу птахівників.

У бізнес-об’єднанні вказали, що збільшення вартості електроенергії матиме ланцюгову реакцію і призведе до подорожчання більшості споживчих товарів. На їхню думку, підвищення вартості електроенергії виробники змушені будуть перекласти на кінцевих споживачів продукції, оскільки “власні резерви стримування зростання відпускних цін уже вичерпано”.

Спілка птахівників України також зазначила, що з 1 липня 2023 року в Україні планується повернення податків на паливо до довоєнного рівня. Відповідно, дорожчими стануть “абсолютно всі товари та послуги, у собівартості виробництва яких використано паливо”.

Крім того, на галузі птахівництва негативно позначиться здорожчання зернових, олійних культур і продуктів їхньої переробки, які становлять основу комбікорму та найбільшу частку в собівартості продукції птахівництва. Також матиме таку саму ланцюгову реакцію зі збільшення вартості й інших складових, які формують собівартість виробництва м’яса птиці та яєць.

Цілком очевидно, що в разі реалізації зазначених ініціатив уже в липні галузь відчує наслідки підвищення вартості енергоресурсів через негативні зміни в структурі собівартості продукції, а з серпня виробники змушені будуть підвищувати оптово-відпускні ціни на продукцію птахівництва для кінцевих споживачів для покриття власних виробничих витрат, наголосили в галузевому об’єднанні.

Союз птахівників зазначив, що все це відбувається на тлі поступового відновлення обсягів виробництва м’яса птиці та яєць, які суттєво скоротилися протягом минулого року. При цьому промисловий сектор птахівництва продовжує інвестувати у виробництво.

“Ситуація з очікуваним зростанням вартості енергоносіїв може не лише нівелювати довгоочікувані здобутки, а й повернути галузь до стагнації та скорочення поголів’я птаха, який утримують у сільськогосподарських підприємствах”, – аргументували своє прохання в бізнес-об’єднанні.

У повідомленні зазначається, що ціни на продукцію птахівництва фактично прив’язані до купівельної спроможності населення, яка була і залишається низькою. Постійне зростання собівартості виробництва призводить до значного зниження рентабельності. Результатом цього є зменшення обігових коштів, зниження конкурентоспроможності на зовнішніх ринках, збитковість і скорочення обсягів виробництва.

“Підвищення відпускних цін на власну продукцію не вихід із ситуації, для виробників це вимушений крок, оскільки наслідком завжди буде зниження попиту на продукцію і відповідно зникає потреба в подальшому розширенні виробництва”, – пояснили в асоціації та закликали запровадити мораторій на підвищення тарифів на енергоносії.

“Метінвест Діджитал”, центр IT-експертизи найбільшого українського гірничо-металургійного холдингу “Метінвест”, став новим резидентом застосунку “Дія.City”, що дає змогу отримувати державні послуги онлайн.

Згідно з пресрелізом компанії в четвер, група “Метінвест” підтримує сучасні технології, сприяючи цифровізації українського бізнесу та становленню держави на рівні найрозвиненіших країн світу. Тому ексклюзивний IT-партнер компанії – “Метінвест Діджитал” – став резидентом додатку.

Крім того, зазначається, що впровадження унікального правового та податкового простору – важлива подія для українського IT-сектору. Зокрема, Дія City пропонує IT-компаніям вигідні умови оподаткування, сучасні інструменти захисту інвестицій та інтелектуальної власності, можливість залучення фахівців і підвищення конкурентоспроможності на ринку. Додатковим плюсом є те, що держава гарантує стабільність цих умов протягом 25 років.

Станом на 26 червня резидентами “Дія.City” стали вже понад 600 компаній.

“Раді стати резидентами “Дія.City”, щоб разом із сильними гравцями ІТ-індустрії розвивати та посилювати український ринок талантів, освітній технологічний сектор та економіку країни”, – зазначив ІТ директор групи “Метінвест” Сергій Детюк, якого цитує пресслужба.

За його словами, завдяки “Дія.City” цей процес стане ще більш ефективним і злагодженим, дасть змогу стимулювати розвиток індустрії високих технологій, залучати до співпраці кваліфікованих спеціалістів, інвесторів та фізосіб-підприємців.

У пресрелізі уточнюється, що для того, щоб отримати всі ці переваги, IT-компанія має бути зареєстрованою згідно з українським законодавством; займатися кваліфікованими видами діяльності; відповідати умовам вступу до “Дія.City”.

“Метінвест Діджитал” – українська ІТ-компанія, що спеціалізується на цифровій трансформації великого бізнесу та реалізує проєкти в Україні, Європі та Північній Америці. Компанія розробляє, впроваджує і підтримує комплексні ІТ-рішення з побудови технологічної інфраструктури, розвитку інформаційних систем, стратегічного аутсорсингу, міграції даних, системної інтеграції, кібербезпеки та захисту інформації. “Метінвест Діджитал” – ІТ бізнес-партнер групи “Метінвест”, обслуговує понад 30 підприємств холдингу по всьому світу. Компанія є сертифікованим партнером Microsoft (Gold Certified Partner) і SAP (Silver Partner).

“Метінвест Діджитал” має статус золотого партнера Microsoft і срібного партнера SAP. У 2023 році компанія отримала Сертифікат відповідності системи управління інформаційною безпекою відповідно до вимог міжнародного стандарту ISO 27001.

Понад 800 співробітників “Метінвест Діджитал” обслуговують підприємства групи і 70000 її співробітників в Україні, Європі та США.

Наразі щорічний портфель цифрових ініціатив “Метінвест Діджитал” має понад 100 проєктів. Компанія включає в себе п’ять центрів ІТ-експертизи, Проєктний офіс і Центр перспективних розробок (R&D), а її основна діяльність спрямована на цифровізацію виробничих і бізнес-процесів групи.

“Метінвест” є вертикально інтегрованою гірничодобувною групою компаній, що управляє активами в кожній ланці виробничого ланцюжка: від видобутку ЗРС і вугілля та виробництва коксу до випуску напівфабрикатів і кінцевої продукції зі сталі, трубопрокату і рулонів, а також виробництва іншої продукції з високою доданою вартістю. Група складається з видобувних і металургійних підприємств, що знаходяться в Україні, Європі та США, і має мережу продажів з охопленням усіх ключових світових ринків.

Основними акціонерами “Метінвесту” є група СКМ (71,25%) і “Смарт-холдинг” (23,75%), які спільно керують компанією.

ТОВ “Метінвест Холдинг” – керуюча компанія групи “Метінвест”.

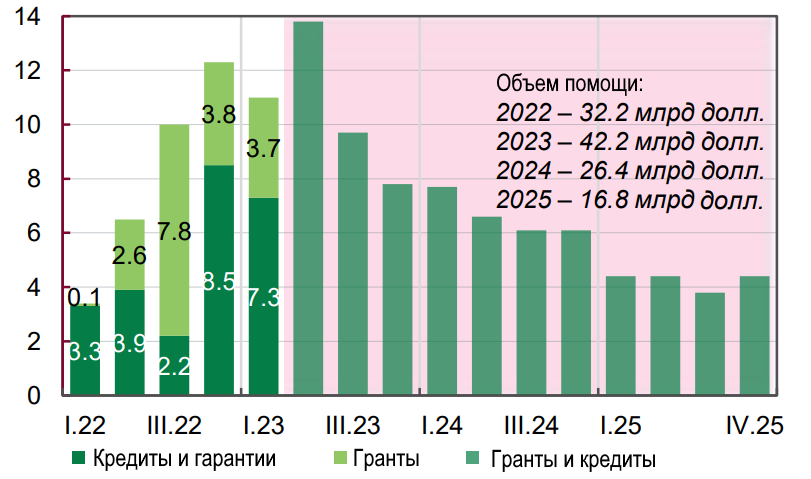

Міжнародна макрофінансова допомога Україні (прогноз до 2025 року в млрд дол)

Джерело: Open4Business.com.ua та experts.news

Верховна Рада підтримала в другому читанні та в цілому законопроєкт №5762 про спрощення умов виробництва дистилятів суб’єктами малого підприємництва, повідомив голова парламентського комітету з питань фінансів, податкової та митної політики Данило Гетманцев.

“Закон має привести чинне законодавство у сфері виробництва та обігу спиртних напоїв і дистилятів у відповідність до вимог ЄС, а також пом’якшити регулювання в цій сфері для суб’єктів малого підприємництва”, – написав він у четвер у Telegram.

У законі № 5762 “Про внесення змін до ПКУ та деяких законів України щодо спрощення умов виробництва дистилятів суб’єктами малого підприємництва” подано визначення малих виробників дистилятів і вимоги до їхньої матеріально-технічної бази.

Малим виробникам дистилятів дозволяється подавати звіти про обсяги виробленої та реалізованої продукції щокварталу (замість щомісяця), а також знижено штрафи за неподання або неправильне подання такої звітності з 17 500 до 1 020 грн.

Документом знижено вартість ліцензії на оптову торгівлю спиртними напоями для малих виробників дистилятів з 500 тис. грн до 30 тис. грн, дозволено використання всіх спиртових дистилятів, похідних із сільськогосподарської продукції, для виробництва алкогольних напоїв.

Законом скасовується обов’язкова сертифікація спирту, дистилятів, біоетанолу, алкогольних напоїв, пояснив голова фінансового парламентського комітету.

Інвестиційна компанія BGV Group Management 2024 року планує розпочати будівництво заводу з виробництва графітового концентрату і сферичного граніту на базі Балахівського родовища (Кіровоградської обл.).

“Щодо Балахівського проєкту команда BGV наразі виконує другий етап пілотних випробувань збагачувальної фабрики та завершує проєкт виробничого комплексу і дослідно-промислові випробування графіту. Наступного року компанія планує розпочати будівництво одного з найбільших виробничих комплексів у Європі”, – ідеться в пресрелізі BGV Group Management.

За її даними, потенційна потужність підприємства становитиме 50 тис. тонн графітового концентрату на рік і 19 тис. тонн сферичного графіту для літій-іонних батарей. У компанії очікують, що такий обсяг зможе покрити істотну частину потреб ринку Європейського союзу.

BGV також веде роботу над попереднім техніко-економічним обґрунтуванням проєкту видобутку в Пержанському комплексному родовищі берилію (Житомирська обл.) і розраховує незабаром представити результати інвесторам. За її даними, запаси родовища становлять 2,34 млн тонн руди. Крім того, воно має також запаси цинку, рідкоземельних елементів та інших матеріалів.

Інвестиції у видобуток і подальшу обробку сировини є одним із головних фокусів компанії, вказав член ради директорів BGV Group Management Сергій Войцеховський під час презентації проєктів на Ukraine Recovery Conference 2023 у Лондоні. За його словами, інвестиції групи та її засновника Геннадія Буткевича в українські гірничодобувні проєкти за вісім років склали понад $100 млн.

BGV Group Management – інвестиційна компанія, що розвиває бізнеси і проєкти в секторах видобутку, перероблення, енергоефективності, ритейлу та девелопменту. Її засновник Геннадій Буткевич також виступає співвласником корпорації “АТБ”

BGV GROUP MANAGEMENT, ВИРОБНИЦТВО, графітовий концентрат, ЗАВОД