Тиждень 8–14 грудня пройшов для крипторинку під знаком обережного відновлення після жорсткого листопадового падіння. Біткойн закріпився в районі $89–92 тис., частково відігравши провал з рівнів вище $120 тис. минулого місяця, але до нових максимумів поки що далеко.

За даними декількох ринкових зведень, на початку тижня біткоїн провалювався до зон $83,8–88 тис., потім відскакував до ~$94 тис., а до вихідних стабілізувався трохи нижче $90 тис. 8 грудня Binance фіксував BTC в районі $91,9 тис. (+3,1% за добу) при денному діапазоні $87,7–92,3 тис. 14 грудня за даними Binance і Coindesk біткоїн торгувався поблизу $88,8–89,2 тис., втративши близько 1,5–2% за добу. У тижневій перспективі сумарне зростання оцінюється приблизно в +6,5 %, але це як і раніше нижче рівнів початку листопада.

Імплайд-волатильність по BTC після сплеску на початку тижня трохи стиснулася, проте п’ятничне зниження знову підштовхнуло її вгору. Аналітики відзначають, що ринок затиснутий між очікуваннями подальшого пом’якшення політики ФРС США і свіжою пам’яттю про листопадовий «злив», тому реальні обсяги і ризик-апетит помітно нижчі, ніж у першій половині року.

Ethereum рухався у фарватері біткоїна: на кінець тижня ETH закріпився біля $3,1 тис., показавши близько +3% за 7 днів.

На рівні інституційного попиту картина складніша. Після рекордного відтоку в листопаді (коли біткоїн-ETF в США втратили близько $3,5–4 млрд) в грудні ситуація почала розгортатися: сукупні ETF на BTC і ETH показали чистий приплив близько $341 млн, хоча до впевненого відновлення ще далеко. При цьому частина спотових ETF на Ethereum цього тижня все ще фіксували чистий відтік (близько $42,4 млн за день 11 грудня), що свідчить про перерозподіл позицій і обережність інвесторів до альтів другого ешелону.

Загальний ринок ETF в США при цьому зростає рекордними темпами (AUM всіх ETF досягли $13,22 трлн), але частка криптовалют в цьому пирозі як і раніше залишається нішевою і вельми волатильною.

За даними майданчиків, більша частина великих альткойнів на тижні торгувалася гірше за біткоїн: домінування BTC злегка зросло, а по багатьох токенах продовжилося повільне сповзання після осінніх максимумів.

Показовий приклад – Solana. Середня ціна SOL за грудень опустилася приблизно до $133, тоді як у жовтні вона була в районі $187, а у вересні – вище $200. Тобто з ранньої осені Solana втратила на закритті близько третини вартості, незважаючи на все ще високу активність екосистеми.

На коротких відрізках окремі токени, як і раніше, показують двозначну прибутковість: в добовій динаміці на Binance в лідерах тижня були ACA, GLMR і VOXEL (зростання до +38 %, +18% і +16% відповідно), а в дайджестах бірж і трейдерських чатів фігурують нові «мем-історії» на кшталт PENGU або FARTCOIN.

Але загальний фон для альтів залишається складним: обсяги знижуються, ліквідність фрагментована, і будь-яка новина про біткоїн миттєво переїжджає локальні тренди.

На новинному тлі тиждень відзначився двома важливими сигналами для галузі:

1) Розслідування The New York Times і The Daily Beast показало, що за нинішньої адміністрації США різко пом’якшилася правозастосовча практика до ряду великих криптокомпаній: SEC закрила або послабила відразу кілька справ проти майданчиків, пов’язаних з оточенням Дональда Трампа, а засновник Binance отримав президентське помилування. Це знизило регуляторний тиск, але одночасно викликало питання до рівня захисту інвесторів.

2) У Перській затоці найбільші гравці галузі активно шукають «фінансове порятунок»: топ-менеджери криптокомпаній та ідеологи біткоїна провели цілу серію заходів в Абу-Дабі, намагаючись залучити капітал суверенних фондів ОАЕ і закріпити за еміратами статус нового хаба цифрових активів.

Ці процеси посилюють географічне зміщення індустрії: частина ліквідності та інфраструктури йде з традиційних центрів у нові юрисдикції з більш м’якими правилами.

З високою ймовірністю кінець 2025 року ринок зустріне в режимі підвищеної волатильності і «нервової стабілізації»: діапазонні рухи навколо поточних рівнів, різкі викиди на новинах про ставки і регулювання та відсутність єдиного драйвера, який міг би швидко повернути біткоїн до максимумів осені.

Влада Молдови планує посилити контроль за операціями з криптовалютою, повідомила прес-служба парламенту.

Це питання обговорювалося на засіданні парламентської комісії із зовнішньої політики. Комісія схвалила початок переговорів і підписання проекту поправки до багатосторонньої угоди, підписаної в Берліні в 2014 році. Її суть полягає у включенні криптовалют до процесу автоматичного обміну інформацією про фінансові рахунки між Молдовою та іншими державами.

Оновлення структури автоматичного обміну інформацією про фінансові рахунки, на думку Мінфіну країни, необхідне у зв’язку з розвитком фінринків і новими податковими ризиками, в тому числі пов’язаними з цифровими активами. Поправка, вважає відомство, сприятиме підвищенню податкової прозорості.

Молдова приєдналася до угоди про обмін даними про фінансові рахунки в 2023 році, а перший обмін був здійснений в 2024 році. Обмін даними здійснюється з 120 державами.

Після підписання поправка до угоди буде запропонована для ратифікації на пленарному засіданні парламенту.

У листопаді 2025 року ринок криптовалют пережив один з найнервовіших місяців за всю пост-ETF епоху. Після оновлення біткоїном історичного максимуму близько 126 тис. дол. у жовтні, в листопаді відбулася різка корекція: за останні 30 днів BTC подешевшав приблизно на 20–22% і відкотився більш ніж на 30% від піку, випливає з даних Coinglass і ринкових зведень.

На цьому тлі більшість альткойнів зазнали справжньої «компресії бульбашки» – багато хто втратив понад 50% за місяць. Але навіть на такому ринку знайшлися активи, які або зростали, або падали помітно менше за інші.

Нижче – огляд того, хто належав до умовних «переможців» листопада, а хто опинився в топі антирейтингу. Це не інвестиційні рекомендації, а розбір тенденцій і ризиків.

Ринок в цілому: корекція після перегріву

Біткоїн – місячне зниження близько 20–22%, більш ніж 30% вниз від історичного максимуму приблизно 126 тис. дол.

Ефір і великі альткоїни падали ще сильніше, в діапазоні 25–40% за місяць.

За оцінками аналітиків, сумарно з ринку за листопад випарувалися сотні мільярдів доларів капіталізації після дуже агресивного ралі 2024 – початку 2025 року.

Тригери корекції: фіксація прибутку після рекордних рівнів, примусові ліквідації плечових позицій, охолодження інтересу до високоризикових альтів і слабка макростатистика.

Важливо: на падінні всього ринку «кращі» в більшості випадків означають або реальне зростання, або мінімальні втрати при загальному мінусі.

1. Zcash (ZEC) – вибухове зростання на тлі попиту на приватність

Одним з найяскравіших епізодів листопада став сплеск ціни Zcash. За даними профільних оглядів, ZEC в листопаді підскакував приблизно на 200–250% у міру розвитку хайпу навколо приватності та анонімних транзакцій.

При цьому агрегатор CoinLore показує Zcash як один з кращих активів 2025 року за сукупною прибутковістю: ROI сектора L1 оцінюється в середньому в +164% за 2025 рік, а ZEC – в лідерах цього сегмента.

2. «Захисні» токени і золото на блокчейні

В умовах турбулентності частина капіталу традиційно йде в більш «тверді» історії. Серед них в 2025 році виділяються токени, прив’язані до золота:

• Tether Gold (XAUT)

• PAX Gold (PAXG)

За даними CoinLore, їх сукупний ROI за 2025 рік перевищує 50% (близько +57% з початку року), що відображає тренд на токенізацію реальних активів (RWA).

У листопаді такі інструменти поводилися помітно стабільніше за більшість альткойнів, слугуючи для частини інвесторів «парковкою» капіталу на тлі волатильності.

3. Великі інфраструктурні монети: падають, але тримаються краще за дрібні

Згідно з таблицею кращих монет 2025 року від CoinLore, великі інфраструктурні токени все ще демонструють позитивний результат за рік, незважаючи на листопадове просідання:

• BNB – близько +26% ROI за 2025 рік,

• Bitcoin Cash (BCH) – близько +23%,

• TRON (TRX) – майже +9%,

• XRP – близько +1%.

У листопаді всі вони корелювали з ринком і знижувалися, але обсяг ліквідності та фундаментальне навантаження мереж (біржовий бізнес, стейблкоіни, платіжні операції) дозволили їм пережити місяць помітно м’якше, ніж мікро-кап проекти.

Листопад 2025 року ще раз підкреслив кілька простих, але неприємних фактів про ринок криптовалют:

– монети поза першою десяткою за капіталізацією можуть втратити 60–97% за один місяць навіть без гучних хаків,

– висока прибутковість 2025 року за рядом активів сусідить з жахливою внутрішньомісячною волатильністю,

– DeFi, NFT і GameFi залишаються найбільш чутливими до відтоку ліквідності сегментами,

– токени з реальними бізнес-моделями і великим обсягом використання (біржові монети, інфраструктурні L1, токенизоване золото) в середньому витримали удар краще, хоча теж не уникнули просадки.

Для тих, хто стежить за ринком, листопад можна розглядати як стрес-тест поточного циклу. Для тих, хто розглядає криптоактиви як інвестиції, це нагадування: без диверсифікації, розуміння ризиків і готовності до різких падінь тут робити нічого.

Джерело: https://www.fixygen.ua/news/20251201/krashchi-kriptovalyuti-listopada-vid-fixygen.html

Найбільш наочний список «найгірших» формує добірка Pintu News – «10 Altcoins that Crashed During the Month of November 2025». За даними видання, ряд токенів за 30 днів (станом на 23 листопада) втратили від 58% до більш ніж 97% вартості.

Топ-10 падінь листопада 2025 року за версією Pintu

1. LooksRare (LOOKS) – NFT-маркетплейс

– приблизно −79% за місяць

– падіння обсягів торгівлі NFT (мінус 41% з III кварталу за даними Cryptoslam), зниження стейкінгу на 30% і відтік ліквідності.

2. Fwog (FWOG) – Solana meme-token

– близько −69% за 30 днів

– фіксація прибутку великими власниками після раніше різкого ралі, високі показники волатильності.

3. Perpetual Protocol (PERP) – DeFi-деривативи

– близько −67%

– падіння обсягів торгів деривативами в DeFi більш ніж на 28%, зниження відкритого інтересу приблизно на 35%, конкуренція з dYdX і GMX.

4. Clearpool (CPOOL) – on-chain кредитування для інституціоналів

– близько −61%

– спад попиту на беззаставні позики, зростання кредитних ризиків і відтік ліквідності з пулів майже на 45%.

5. Synthetix (SNX) – синтетичні активи та перпети

– −60% за місяць

– скорочення торгової активності на Synthetix Perps майже на 38%, падіння виручки протоколу на 27% і вихід маркет-мейкерів.

6. Story Protocol (IP) – токенізація інтелектуальної власності

– близько −58,5%

– охолодження хайпу навколо Web3-IP, падіння активності з випуску контент-токенів приблизно на 50%.

7. Metaplex (MPLX) – інфраструктура NFT на Solana

– близько −58%

– падіння обсягів NFT на Solana приблизно на 32%, суперечлива токеноміка та обговорення комісій посилили тиск на токен.

8. Jito (JTO) – liquid staking на Solana

– близько −58%

– зниження прибутковості стейкінгу (з ~8,1% до ~6,4% річних), посилення конкуренції з боку інших LST-протоколів.

9. Drift (DRIFT) – деривативна DEX на Solana

– близько −57%

– скорочення обсягів деривативів на Solana приблизно на 35%, ліквідація плечових позицій.

10. Pixelverse (PIXFI) – Web3-гра

– приблизно −97% за місяць

– обвал внутрішньоігрових транзакцій більш ніж на 90% і провал оновлення дорожньої карти фактично знищили капіталізацію проекту.

Загальний висновок Pintu: переважна більшість альткойнів у листопаді втратили понад 50% за 30 днів, а ризики в сегменті низьколіквідних і мікро-кап проектів різко зросли.

Fixygen проаналізував значення регуляторів і їх роль для ринку криптоактивів. Криптовалютний ринок стає все більш чутливим до риторики центральних банків і дій фінансових регуляторів. На тлі очікувань зміни процентних ставок і посилення правил для стейблкоїнів і бірж саме регуляторний порядок денний стає одним з основних драйверів руху цін.

Федеральна резервна система США в останніх коментарях допускає можливість зниження ключової ставки в 2025 році за умови контролю інфляції. Для криптовалют це сигнал про потенційне підвищення апетиту до ризику і зростання ліквідності на фінансових ринках. Пом’якшення політики ФРС традиційно підтримує інтерес до біткоїну, ефіру і великих альткоїнів, оскільки інвестори активніше задіюють стратегії в сегменті високодохідних активів.

Європейський центральний банк зберігає більш жорстку риторику, підкреслюючи необхідність утримання ставок на підвищеному рівні для боротьби з інфляцією, але одночасно фіксує уповільнення економіки єврозони. Така ситуація обмежує приплив європейського інституційного капіталу в крипторинок у короткостроковій перспективі, проте посилює очікування майбутнього пом’якшення, що може стати додатковим стимулом для цифрових активів у середньостроковій перспективі.

Великобританія через Управління з фінансового регулювання та нагляду посилює правила для стейблкоїнів і криптобірж. Регулятор вводить більш жорсткі вимоги до резервів емітентів, прозорості операцій і захисту інвесторів. Це підвищує надійність великих стейблкоїнів та інфраструктурних гравців, але може витіснити з ринку частину дрібних і менш прозорих проєктів.

Японія та Південна Корея продовжують лінію на посилення контролю за крипторинком з акцентом на захист роздрібних інвесторів. Йдеться про більш суворі правила лістингу токенів, підвищені вимоги до доведених резервів і відповідальності бірж за шахрайські схеми. При цьому країни залишаються одними з найбільш технологічно розвинених ринків, де активно розвиваються цифрові фінанси і торгові платформи.

Китай офіційно зберігає жорсткий підхід до торгівлі криптовалютами, але паралельно просуває державні блокчейн-рішення і цифровий юань. Через Гонконг і спеціальні режими для фінтех-компаній підтримуються проекти в області Web3 і токенізації. Будь-які послаблення або нові пілотні режими в Гонконзі швидко відбиваються на регіональній ліквідності та активності на азіатських майданчиках.

У сукупності заяви та дії регуляторів формують для ринку криптовалют складне, але поступово більш структуроване середовище. Пом’якшення монетарної політики США, посилення вимог до стейблкоїнів і бірж в Європі та Азії, а також експериментальні режими в Китаї та Гонконзі залишатимуться ключовими факторами для цінової динаміки та настроїв інвесторів у найближчі місяці.

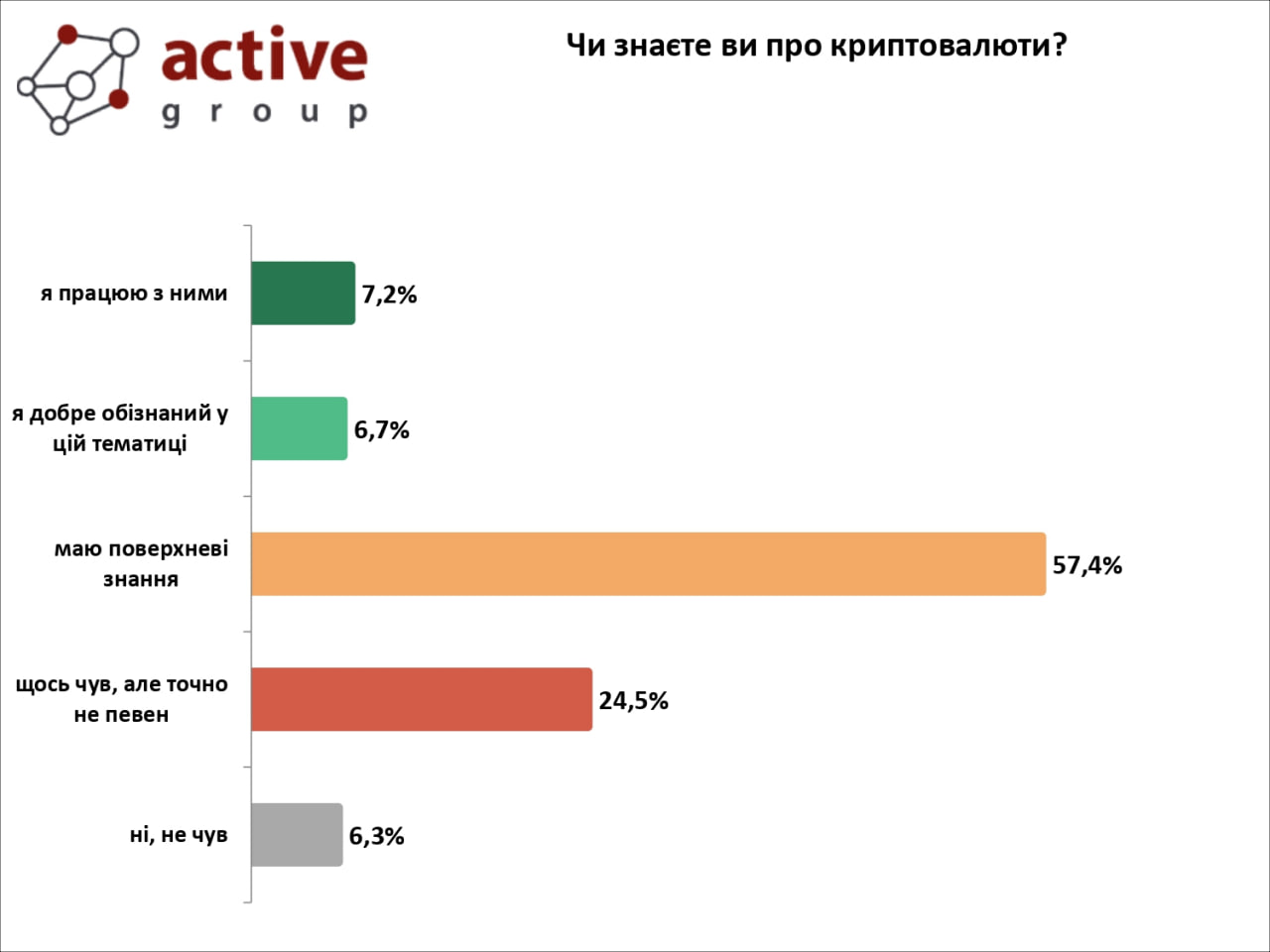

Лише 14% українців добре розуміються на криптовалютах або працюють із ними

7% – працюють із криптовалютами

7% – добре обізнані про цифрові активи

57% – мають лише поверхневі знання

25% – «щось чули, але не певні»

6% – взагалі не чули про криптовалюти

Щодо безпеки інвестицій:

25% – вважають їх безпечними

38% – оцінюють як ризикові

37% – не можуть визначитися

Отже, українці поки вагаються щодо криптовалют та їхніх ризиків

Повне дослідження та методологія за посиланням

Джерело: https://t.me/pulsweek/1122