NPC Ukrenergo hat den Investoren einen Vorschlag zur Änderung der Bedingungen für die Ausgabe von grünen Anleihen für nachhaltige Entwicklung in Höhe von 825 Millionen US-Dollar mit einer Rendite von 6,875 % und einer Laufzeit bis November 2026 angekündigt, sagte das Unternehmen.

Laut ihrer Mitteilung auf der Website des Unternehmens vom Donnerstag wird insbesondere vorgeschlagen, das Fälligkeitsdatum von Eurobonds um 24 Monate – auf November 2028 – zu verschieben.

Kuponzahlungen auf Eurobonds, die innerhalb von 24 Monaten ab dem nächsten Zinszahlungsdatum gezahlt werden, sollen ebenfalls auf 2028 verschoben werden, stellt NPC Ukrenergo fest.

Gleichzeitig wird darauf hingewiesen, dass vorgeschlagen wird, die Übertragung unter den Bedingungen der Fortsetzung der Verzinsung mit einem Kuponsatz von 6,875 % und mit der Möglichkeit der Kapitalisierung aufgeschobener Beträge am Ende dieses Zeitraums durchzuführen.

Laut dem Vorstandsvorsitzenden von NEK Vladimir Kudritsky, der in der Mitteilung zitiert wird, wird die Entscheidung der Investoren bis zum 9. August erwartet.

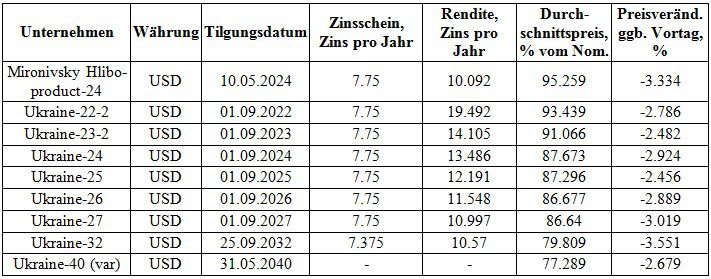

Notierungen von Eurobonds ukrainischer Emittenten mit Stand vom 22. Juli

Nach Angaben der Nachrichtenagentur Bloomberg.

Die staatliche Agentur für Autobahnen der Ukraine (Ukravtodor), die im vergangenen Juni ihre ersten Eurobonds im Wert von 700 Millionen US-Dollar zu einem Zinssatz von 6,25 % unter staatlichen Garantien platzierte, nachdem die Ukraine einen Vorschlag für einen zweijährigen Zahlungsaufschub angekündigt hatte Eurobonds, ist es nun an der Zeit, auch Optionen für die Verwaltung seiner Verpflichtungen zu prüfen.

„Nachdem diese Bewertung abgeschlossen ist, wird Anleihen wahrscheinlich in naher Zukunft ein ähnliches Haftungsmanagement folgen“, sagte Ukravtodor am Montag in einer Mitteilung der Londoner Börse.

Die Ukraine hat in ihrem Angebot an die Inhaber ihrer Staatsanleihen, die Zahlungen für diese um zwei Jahre aufzuschieben, darauf hingewiesen, dass sie ein ähnliches Angebot von den staatlichen NPCs Ukrenergo und Ukravtodor für ihre unter staatlicher Garantie ausgegebenen Eurobonds erwartet.

Im November letzten Jahres platzierte Ukrenergo unter staatlicher Garantie erstmals fünfjährige „grüne“ Eurobonds im Wert von 825 Millionen US-Dollar mit einer Rendite von 6,875 % und Zinszahlungen zweimal im Jahr. Die Erlöse aus der Emission von Eurobonds wurden zur Bezahlung von Strom aus erneuerbaren Energiequellen verwendet.

Wie berichtet, schlug die Ukraine am 20. Juli den Inhabern von Eurobonds ab dem 1. August vor, alle Zahlungen und Fälligkeiten um zwei Jahre aufzuschieben und dabei die aktuellen Renditen beizubehalten.

Darüber hinaus haben die internationalen Partner der Ukraine innerhalb der G7 und des Pariser Gläubigerclubs ihre Bereitschaft erklärt, die Zahlung der Schulden der Ukraine bis Ende 2023 auszusetzen, mit der Möglichkeit, die Stundung um ein weiteres Jahr zu verlängern. Sie forderten auch private Kreditgeber auf, das Angebot der Ukraine anzunehmen, Zahlungen für ihre Eurobonds aufzuschieben und die Bedingungen ihrer BIP-Optionsscheine zu ändern.

Laut der Website der Frankfurter Wertpapierbörse notierten Eurobonds von Ukravtodor am Freitag, dem 22. Juli, zu einem Preis von 17,64 % des Nennwerts, was etwas niedriger ist als die Notierungen von Staats-Eurobonds desselben Fälligkeitsjahres (etwa 20 %).

Die Regierung der Ukraine beabsichtigt, die Fälligkeit aller Eurobonds um 24 Monate zu verlängern und die Zahlung von Zinserträgen für denselben Zeitraum aufzuschieben, so die entsprechende Resolution Nr. 805 des Ministerkabinetts vom 19. Juli wurde am Mittwoch auf seiner Website veröffentlicht.

„Transaktionen mit Staatsschulden im Jahr 2022 werden bis zum 15. August 2022 durchgeführt, indem die Bedingungen der Anleiheemission … im Einvernehmen mit den Anleihegläubigern … eingegangen werden“, heißt es in dem Dokument.

Demnach wird „das Fälligkeitsdatum jeder Anleihe (und für 2017er Anleihen ⸺ jedes Fälligkeitsdatum eines Teils der 2017er Anleihen) um einen Zeitraum von 24 Monaten ab dem jeweiligen Endfälligkeitsdatum der Anleihen verschoben.“

„Alle Zinszahlungstermine für Post-Deal-Anleihen werden für einen Zeitraum von 24 Monaten ab jedem relevanten Zinszahlungstag aufgeschoben (und für 2018 Series 1-Anleihen ⸺ werden alle Zinszahlungstermine für diese Anleihen für einen Zeitraum ab dem 1. August 2022 aufgeschoben d .),“ heißt es in der Entschließung.

Während dieser 24 Monate fallen Zinserträge aus den Anleihen weiterhin zu den bestehenden Sätzen an, und zusätzliche Zinserträge werden auf den Betrag der aufgelaufenen Grundzinserträge zu denselben Sätzen abgegrenzt.

„Der Gesamtbetrag der aufgelaufenen Basiszinserträge und zusätzlichen Zinserträge (der Betrag der Einkommen der Inhaber) kann jederzeit während der festgelegten Verzögerung auf der Grundlage eines gesonderten Beschlusses des Ministerkabinetts der Ukraine teilweise an die Anleihegläubiger ausgezahlt werden (oder) vollständig“, heißt es in dem Dokument.

Ebenso kann am Ende des genannten Aufschubs der nicht ausgezahlte Betrag des Einkommens der Inhaber zu diesem Zeitpunkt vollständig oder durch zusätzliche Ausgabe der entsprechenden Anleihen an die Inhaber ausgezahlt werden.

„Die Höhe des Einkommens der Inhaber wird vom Finanzministerium berechnet, insbesondere unter Berücksichtigung der Informationen, die von den vom Finanzministerium mit der Erbringung von Agentur-, Beratungs- oder anderen Dienstleistungen im Zusammenhang mit Transaktionen beauftragten Unternehmen bereitgestellt werden, und darf $ nicht übersteigen 3.000 Millionen (zusammen für alle in US-Dollar gezahlten Anleihen) und 300 Millionen Euro (zusammen für alle in Euro gezahlten)“, heißt es in der Resolution.

NJSC Naftogaz Ukrainy hat sich über den Emittenten seiner Eurobonds, Kondor Finance plc, an die Inhaber dieser Wertpapiere in Höhe von fast 1,5 Mrd von Eurobonds für denselben Zeitraum – 2022 für 335 Millionen Dollar.

„Angesichts der langwierigen Umstände, die die Ukraine infolge der anhaltenden umfassenden russischen Militärintervention und ihrer Auswirkungen auf die Energiesicherheit der Ukraine betreffen, hat die Emittentin auf Ersuchen der Darlehensnehmerin diesen Zustimmungsantrag gestellt, um die Genehmigung zu erhalten der Schuldverschreibungsinhaber, um dem Darlehensnehmer die Einbehaltung verfügbarer Barmittel zur Unterstützung strategischer Prioritäten zu erleichtern. Ukraine“, sagte die Börse.

Wie berichtet, sind derzeit drei Emissionen von Naftogaz-Eurobonds auf dem Markt im Umlauf, die alle im Jahr 2019 platziert wurden: im Juli – drei Jahre für 335 Millionen US-Dollar zu 7,375 % und fünf Jahre für 600 Millionen Euro zu 7,125 % (ein Fünftel von die Euro-Anleihen wurden von der EBRD gekauft) und im November – 7 Jahre für 500 Millionen Dollar mit einer Rendite von 7,625 %. Das Fälligkeitsdatum für die 335-Millionen-Dollar-Emission ist der 18. Juli 2022.

Naftogaz schlägt vor, alle Kupons der Eurobonds 2022 und 2024 am 19. Juli 2024 auszuzahlen und die Eurobonds 2022 am selben Tag zurückzuzahlen. Und NAC möchte Coupons für Eurobonds-2026 am 8. November 2024 auszahlen.

Das Angebot beinhaltet auch einen Verzicht auf jeglichen Zahlungsausfall, der aufgrund einer solchen aufgeschobenen Zahlung eintritt, und die Einhaltung bestimmter Vereinbarungen für einen Zeitraum von zwei Jahren (vom 19. Juli 2022 bis zum 19. Juli 2024 für die Eurobonds 2022 und 2024 und bis zum 8 , 2024 für Eurobonds-2026)

Naftogaz weist in der Begründung seines Antrags darauf hin, dass die Regierung den Konzern per Dekret Nr. 691 vom 17. Juni dieses Jahres verpflichtet habe, die Verfügbarkeit von Erdgas in Speicheranlagen ab dem 1. Oktober in einer für den Stall ausreichenden Menge sicherzustellen Durchgang der Herbst-Winter-Periode, einschließlich zur Deckung der Bedürfnisse von Haushaltsverbrauchern und Wärmeversorgungsorganisationen.

„Daher muss der Kreditnehmer Erdgas in einer Menge von bis zu 5,6 Milliarden Kubikmetern Erdgas für einen Gesamtbetrag von mehr als 230 Milliarden UAH (etwa 7,8 Milliarden US-Dollar) kaufen und importieren. Naftogaz ist auch verpflichtet, Erdgas bereitzustellen die schwächsten Verbraucher (vor allem die Bevölkerung der Ukraine) zu Festpreisen, die in vielen Fällen um ein Vielfaches niedriger sind als die Marktpreise für Erdgas in der Ukraine und in Europa“, so die Börse.

Die NAC fügt hinzu, dass die russische Invasion in der Ukraine zu einem erheblichen wirtschaftlichen und geschäftlichen Abschwung im Land geführt hat, die Unfähigkeit vieler Naftogaz-Kunden, das verbrauchte Gas zu bezahlen, die Verschuldung in der Bilanz des Unternehmens erhöht und seine Liquidität negativ beeinflusst hat Die Fortsetzung der Aggression wird zusätzlichen Druck auf das NAC-Gleichgewicht ausüben.

„Es ist möglich, dass der Kreditnehmer nicht in der Lage ist, die aktuellen Bestimmungen der entsprechenden Kreditverträge einzuhalten (…), während die Invasion andauert. Daher hält es der Kreditnehmer für notwendig und umsichtig, Beschränkungen aufzuheben, die seine Prioritäten und Ziele gefährden könnten, zusätzlich zur Entlastung des Kreditnehmers unter diesen außergewöhnlichen Umständen“, argumentiert das Unternehmen für die Notwendigkeit, Covenants aufzuheben.

Dem Bericht zufolge plant Naftogaz nicht, den Inhabern seiner Anleihen einen Aufschlag für Zahlungsaufschub zu zahlen.

Gemäß dem Dokument läuft die Frist für die Abstimmung über Vorschläge am Nachmittag des 21. Juli ab, und die Sitzung und Bekanntgabe der Ergebnisse sind für den 26. Juli geplant.

Naftogaz hat Citigroup Global Markets Limited als Agenten für dieses Angebot gewonnen.

Diese Ankündigung führte zu einem Rückgang der Notierungen von NAK-Eurobonds mit Fälligkeit im Jahr 2024 an der Frankfurter Wertpapierbörse, laut Informationen auf ihrer Website, von 29 % auf 10 % des Nennwerts und von Eurobonds-2026 von 24,44 % auf 20 % des Nennwerts Wert.

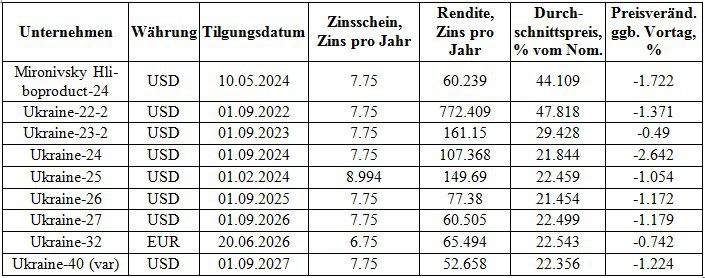

Notierungen von Eurobonds ukrainischer Emittenten mit Stand vom 11. Juli

Nach Angaben der Nachrichtenagentur Bloomberg