Centravis Production Ukraine, Teil der Centravis Ltd. Holding, wird in diesem Jahr über 3,5 Millionen Euro in die Produktion und Entwicklung des Unternehmens investieren.

Laut der Pressemitteilung des Unternehmens vom Dienstag sagte Oleksandr Hripas, Leiter der technischen Entwicklung bei Centravis, dass sich Centravis im Jahr 2022 darauf konzentriere, sich auf die Arbeit in einem ausgewachsenen Krieg einzustellen.

„Wir haben es geschafft, uns schnell wieder aufzubauen und ein hohes Produktions- und Exportniveau aufrechtzuerhalten. In diesem Jahr hat das Team beschlossen, die Investitionen wieder aufzunehmen. Insgesamt planen wir, über 3,5 Millionen Euro in die Modernisierung und den Ausbau der Produktionsanlagen zu investieren. Der größte Teil der Investitionen ist bereits getätigt, und die Arbeiten laufen weiter“, sagte er.

Er fügte hinzu, dass die wichtigsten Investitionsbereiche die energetische Modernisierung sind, vor allem Energieeffizienzmaßnahmen und die Reduzierung des Stromverbrauchs.

Das Unternehmen stärkt seine Fähigkeit, auch bei Einschränkungen in der Stromversorgung zu arbeiten. Ein Prozessmesssystem wurde bereits eingeführt, und der Stromverbrauch konnte in einigen Produktionsbereichen um bis zu 30 % gesenkt werden. Das Unternehmen arbeitet auch daran, die unterbrechungsfreie Wasserversorgung nach der Sprengung des Wasserkraftwerks Kakhovka sicherzustellen.

Darüber hinaus investiert das Unternehmen in die ökologische Modernisierung und die Verringerung seiner Umweltauswirkungen. So hat das Unternehmen beispielsweise den Bereich für die Behandlung von Chemierohrleitungen rekonstruiert, ein spezielles Softwaresystem zur Überwachung chemischer Parameter eingeführt und ein Wasserrecyclingsystem für bestimmte Prozessanlagen eingerichtet.

Es wird auch in die Modernisierung der Infrastruktur außerhalb der Produktion investiert, z. B. in die Instandsetzung von Gebäuden, Straßen, Regenwasserableitungen, Dächern usw.

Ein separates Investitionsprojekt ist der Start und die Entwicklung einer neuen Produktionsanlage in Uzhhorod. Das Unternehmen schafft eines der führenden Zentren für die Produktion von Werkzeugrohren für Autos in Zakarpattia. Das Unternehmen plant, in Kürze ein weiteres Walzwerk, das dritte, zu erwerben.

Der Pressedienst erinnert daran, dass die neue Anlage im Februar dieses Jahres in Betrieb genommen wurde und bereits ein Produktionsvolumen von rund 255.000 Metern Rohren pro Monat bzw. mehr als 60 Tonnen erreicht hat. Zu den Hauptkunden gehören namhafte internationale Automobilhersteller, darunter Volkswagen, Audi, BMW und Chevrolet.

„Ohne Investitionen wird es keine Entwicklung geben. Deshalb suchen wir trotz des schwierigen Umfelds nach Investitionsmöglichkeiten. Am Ende des Jahres werden wir den gesamten Arbeitsumfang bewerten und für 2024 planen. Es ist wichtig, nicht stehen zu bleiben und unseren Kunden ein angemessenes Qualitäts- und Serviceniveau zu bieten“, so Yuriy Atanasov, CEO von Centravis, wie der Pressedienst berichtet.

„Centravis wurde im Jahr 2000 gegründet und ist einer der zehn größten Hersteller von nahtlosen Edelstahlrohren weltweit. Die Hauptproduktionsanlagen befinden sich in Nikopol (Dnipropetrovska oblast), und 2023 wurde eine Niederlassung des Unternehmens in Uzhhorod eröffnet.

Das Unternehmen beschäftigt über 1400 Mitarbeiter.

Das Liefergebiet des Unternehmens umfasst mehr als 50 Länder. Derzeit hat Centravis Niederlassungen in den USA, Deutschland, Italien, der Schweiz, Polen und den Vereinigten Arabischen Emiraten. „Centravis arbeitet mit Benteler Automotive, Buhlmann Group, Webco – mit verschiedenen Unternehmen auf verschiedenen Kontinenten – zusammen.

Die Holding Centravis Ltd. wurde auf der Grundlage von Nikopol Stainless Pipe Plant CJSC, Service- und Handelsunternehmen des Produktions- und Handelsunternehmens YUVIS LLC gegründet. Ihre Aktionäre sind Mitglieder der Familie Atanasov. Centravis Ltd. besitzt 100% der Anteile an Centravis Production Ukraine.

Von Januar bis August 2023 produzierte die Zellstoff- und Papierfabrik Zhydachiv (ZhPPM, Region Lviv) Produkte im Wert von 359,5 Mio. UAH, 7,8 % mehr als im Vorjahr.

Laut den Statistiken, die der Verband UkrPapir der Agentur Interfax-Ukraine zur Verfügung gestellt hat, stieg die Produktion von Wellpappe um 18,8 % auf 15,2 Millionen Quadratmeter, von Wellpappe um 24,8 % auf 10,9 Tausend Tonnen und von Papier um 7,4 % auf fast 3 Tausend Tonnen.

Insbesondere im August steigerte das Werk seine Papier- und Kartonproduktion um 6,3 % auf fast 2 Tausend Tonnen bis August 2022, während die Produktion von Wellpappeverpackungen mit 1,96 Millionen Quadratmetern auf dem gleichen Niveau wie im Vorjahr blieb. Die Produktion von Papier und Pappe ist im Vergleich zum Juli dieses Jahres um 16,5 % gestiegen, während die Produktion von Verpackungen aus Wellpappe nahezu unverändert geblieben ist.

Das Unternehmen verfügt über eine Produktionskapazität von 43.000 Tonnen Papier pro Jahr (Wellpappenrohpapier, Linerboard, Umschlagpapier), 50.000 Tonnen Pappe pro Jahr, 120 Millionen Quadratmeter Wellpappe und Wellpappenverpackungen sowie 72 Millionen Einheiten pro Jahr an Gussverpackungen (Schalen für 30 Eier).

Wie der Verband unter Bezugnahme auf die von den wichtigsten Unternehmen der Branche erhaltenen Daten berichtet, haben diese von Januar bis August 2023 insgesamt 361,56 Tausend Tonnen Papier und Pappe (+10,2%) und 335,2 Millionen Quadratmeter Kartonagen (+18,3%) produziert.

Im Jahr 2022 produzierte die Zellstoff- und Papierfabrik Zhydachiv Waren im Wert von 510,8 Mio. UAH, das sind 23,1% mehr als im Vorjahr, und der Nettogewinn stieg um 67,5% auf 41,76 Mio. UAH.

Die Generalkonferenz der Internationalen Atomenergie-Organisation (IAEO) hat am 25. September die Ernennung von Rafael Grossi zum Generaldirektor der Organisation für die nächsten vier Jahre, also ab Anfang Dezember 2023, unterstützt.

Laut der Entscheidung des Verwaltungsrats auf der 67. Tagung der Generalkonferenz in Wien würdigte die Konferenz insbesondere Grossis Bemühungen um die Gewährleistung der nuklearen Sicherheit in der Ukraine.

„Ich fühle mich geehrt, durch den einstimmigen Beschluss des Vorstands für eine weitere Amtszeit ernannt worden zu sein, und ich bin sehr dankbar für das Vertrauen, das die Mitgliedsländer weiterhin in mich als Vorsitzenden dieser wirklich bemerkenswerten Organisation setzen“, sagte Grossi.

Er fügte hinzu: „Dies geschieht in einer Zeit, in der wir mit vielen ernsten Herausforderungen konfrontiert sind, und ich bin fest entschlossen, weiterhin alles in meiner Macht Stehende zu tun, um den wichtigen Auftrag der IAEO zur Förderung des weltweiten Friedens und der Entwicklung zu erfüllen.“

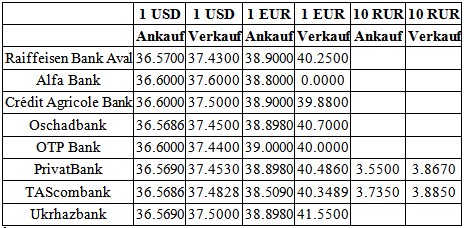

Währungskurse für Kartentransaktionen mit Stand vom 25. September

Daten: Nachrichtenagentur Interfax-Ukraine nach den Informationen auf den Webseiten ukrainischer Banken

Von Januar bis August 2023 produzierte Ruta, ein großer ukrainischer Hersteller von Sanitär- und Hygienepapierprodukten, dessen Verwaltungsgesellschaft VGP JSC (Lutsk) ist, Produkte im Wert von 1 Milliarde 086,4 Millionen UAH, was einer Steigerung von 97,1 % gegenüber dem gleichen Zeitraum 2022 entspricht.

Nach den Statistiken von UkrPapir, die Interfax-Ukraine vorliegen, hat das Unternehmen damit die Wachstumsrate der Produktion in Geldwerten im Vergleich zum Vorjahreszeitraum leicht beschleunigt: in sieben Monaten betrug sie 96,7% und in sechs Monaten 95,7%.

Die Produktion von Toilettenpapier in Rollen stieg um das 1,5-fache auf über 89 Millionen Stück, was nach der Kiewer Karton- und Papierfabrik (165 Millionen Stück) und der Kokhava-Papierfabrik (90,4 Millionen Stück) immer noch das drittbeste Ergebnis in der Branche ist.

Das Markenportfolio von VGP umfasst Servietten, Toilettenpapier, Papiertaschentücher und Küchentücher unter den Marken Ruta, Ruta Selecta, Fesko, Nosovic, Polotenechko, 100% Papier, Servetta und Ecolo. Das Sortiment umfasst mehr als 189 Artikel.

Wie unter Bezugnahme auf die Daten von Ukrpapir berichtet, produzierte VGP JSC im Jahr 2022 Produkte im Wert von 977,61 Mio. UAH, 2,8 % mehr als im Vorjahr. Gleichzeitig ging die Produktion laut Unternehmensbericht in Tonnen um 27 % zurück, da mit dem Beginn der russischen Militäraggression in der Ukraine einige Märkte wegbrachen.

Mehr als ein Viertel des Umsatzes im Jahr 2022 entfiel auf Exporte. Das Papier, das als Grundlage für die Produktion diente, wurde hauptsächlich von Herstellern in der Türkei und Rumänien bezogen.

Die Versicherungsgesellschaft ARX (Kiew) hat ein neues Kaskoversicherungsprogramm „Iron Dome“ eingeführt, das die Beschädigung oder den Totalverlust von Autos durch Raketen, Drohnen und Munition sowie Gebäudetrümmer abdeckt, heißt es in der Pressemitteilung des Versicherers.

Im Rahmen dieses Programms können Autos, die bis zu 15 Jahre alt sind und bis zu 5 Millionen UAH kosten, versichert werden. Versichert sind Risiken wie die Beschädigung oder der Totalverlust des Fahrzeugs durch den direkten oder indirekten Einschlag von Raketen und Drohnen jeglicher Art auf dem bedingt sicheren Territorium der Ukraine (gemäß der zum Zeitpunkt des Ereignisses gültigen Liste des Ministeriums für Wiedereingliederung) oder Schäden durch Trümmerteile beim Einschlag in Gebäude.

Der Selbstbehalt beträgt 10 % der Versicherungssumme. Die Versicherungsdauer beträgt drei und sechs Monate sowie ein Jahr.

Der Versicherungstarif hängt von der Versicherungsdauer ab: 3 Monate – 1%, 6 Monate – 1,5%, 1 Jahr – 2%.

Gleichzeitig ist das Programm ein völlig eigenständiges Produkt, das ohne die Hauptkaskoversicherung bei ARX oder einer anderen Versicherungsgesellschaft abgeschlossen werden kann. Die Begutachtung des Fahrzeugs (mit Foto- und Videofixierung) kann ohne einen Besuch im Büro erfolgen – online, über die mobile Anwendung MyARX.

ARX zahlt seinen Kunden täglich insgesamt etwa 4,7 Millionen UAH für Versicherungsansprüche aus.

Nach Angaben der ukrainischen Nationalbank nimmt das Unternehmen in den ersten sechs Monaten des Jahres 2023 bei allen Schlüsselindikatoren den ersten Platz auf dem ukrainischen Markt ein.

IC „ARX“ ist seit 26 Jahren auf dem Versicherungsmarkt tätig. Nach Angaben des Unternehmens ist es das 13. Jahr in Folge Marktführer bei den CASCO-Versicherungen. Jahr in Folge führend in der Kaskoversicherung. 2021 belegte sie den ersten Platz unter den ukrainischen Versicherern bei den Nettoprämien und der Nettoentschädigung für Versicherungsfälle. Sie ist Teil der internationalen Versicherungsholding Fairfax Financial Holdings Limited (Kanada).