Статья представляет ключевые макроэкономические показатели Украины и мировой экономики по состоянию на конец июня 2025 года. Анализ подготовлен на основе актуальных данных Государственной службы статистики Украины (ГССУ), Национального банка Украины (НБУ), Международного валютного фонда (МВФ), Всемирного банка, а также ведущих национальных статистических ведомств (Eurostat, BEA, NBS, ONS, TurkStat, IBGE). Директор по маркетингу и развитию «Интерфакс-Украина» Максим Уракин, кандидат экономических наук и основатель информационно-аналитического центра «Experts Club», представил обзор текущих макроэкономических трендов.

Макроэкономические показатели Украины

Первое полугодие 2025 года Украина завершила в условиях умеренной, но уязвимой стабилизации. После «плоского» старта года и слабого I квартала, который НБУ оценивал как период сдержанной активности, в апреле-июне экономика удерживала положительный импульс прежде всего за счет внутреннего потребления и секторов, адаптировавшихся к военной логистике. НБУ в апрельском решении сохранил учетную ставку на уровне 15,5%, подчеркнув необходимость поддержать валютную стабильность и снизить инфляционные ожидания; в июльском решении регулятор подтвердил этот уровень, что закрепило «якорь» для ставок по гривневым инструментам.

Инфляция заметно замедлилась: в июне годовой показатель снизился до 14,3% г/г (с 15,9% в мае), что отражает комбинацию более жесткой монетарной политики, валютной стабильности и коррекции цен на отдельные продовольственные группы; месячная динамика составила +0,8%. Это первое за год ощутимое «проседание» годовой инфляции ниже 15%.

Внешняя торговля остается основным источником дисбалансов. За январь–май экспорт товаров составил около $16,95 млрд, импорт — $31,54 млрд, а отрицательное сальдо углубилось до $14,6 млрд (+49% г/г). Ключевыми драйверами импорта были энергоносители, машины и химия; экспорт структурно тяготел к продовольственным и сырьевым позициям.

На фоне торгового разрыва важным буфером оставались международные резервы. По состоянию на 1 июля 2025 г. они достигли $45,1 млрд (+1,2% за июнь) благодаря крупным поступлениям от партнеров (в частности ЕС, Канада, Всемирный банк), которые превысили FX-интервенции и выплаты по долгу. Это исторически высокий уровень для Украины и критический запас прочности для валютного рынка.

«Текущий рост поддерживается потреблением и официальным финансированием; без запуска инвестиционного цикла он будет оставаться низким и неустойчивым. Международные резервы — это инструмент стабилизации, а не источник развития; эффект появится только после их конвертации в проекты с добавленной стоимостью. Торговый дефицит, в свою очередь, имеет структурный характер: решать его следует через логистику, энергомодернизацию и локализацию производства, а не только курсовыми решениями», — отметил Максим Уракин.

Долговая нагрузка выросла. На 30 июня 2025 г. совокупный государственный и гарантированный государством долг оценивался ориентировочно в $184,8 млрд (эквивалент 7,697 трлн грн), прибавив почти $3,9 млрд за месяц. Структурно преобладают внешние обязательства, что усиливает зависимость от официального финансирования.

Международная поддержка оставалась системообразующей. 30 июня МВФ завершил восьмой пересмотр программы EFF и утвердил очередное финансирование (совокупные выплаты по программе превысили $10 млрд), одновременно зафиксировав выполнение Украиной определяющих критериев и продолжение структурных реформ.

«Второй квартал показал, что экономика научилась работать в режиме постоянных шоков — мы видим живучесть малого и среднего бизнеса, гибкость логистики, быструю переориентацию экспортеров. Но фундамент не меняется: инвестиционный цикл не запущен, а торговый дефицит — структурный, он не исчезнет без целенаправленной промышленной политики и стимулов для локализации производства. Учетная ставка на уровне 15,5% — это компромисс между ценой денег и валютной стабильностью; он работает до тех пор, пока в страну поступает официальное финансирование. Если мы хотим выйти из «режима выживания», нам нужны длинные деньги под восстановление энергетики, логистических узлов и высокотехнологичных производств. Резервы более $45 млрд — это не повод расслабляться, а окно возможностей, которое нужно конвертировать в проекты с добавленной стоимостью, иначе курсовая стабильность останется дорогой и временной», — подчеркнул Максим Уракин:

Глобальная экономика

Мир в первом полугодии 2025 года двигался неравномерно. США после технического сокращения в I квартале (–0,5% SAAR, –0,1% кв/кв) вошли во второй квартал с восстановлением спроса: к концу июня уже было видно ослабление ценового давления по индексу PCE (≈2,5% г/г в мае) и стабилизацию расходов домохозяйств; более поздние официальные оценки фиксируют существенный отскок во II квартале, но по состоянию на 30 июня ключевой картиной был «холодный» спрос на фоне высоких ставок.

Еврозона показала контраст: после сильного I квартала (+0,6% кв/кв) динамика в апреле-июне умеренно затухала; по предварительным оценкам, II квартал добавил +0,1% кв/кв. Факторы — слабая внешняя конъюнктура, коррекция промышленности и осторожный потребитель, несмотря на смягчение инфляции. Великобритания оставалась положительным исключением среди G7: +0,7% кв/кв в I квартале и +0,3% кв/кв во II квартале, хотя инфляция в июне ускорилась до 3,6% г/г, сдерживая скорость смягчения монетарной политики.

Китай удерживал темп около официальной цели: ВВП +5,2% г/г во II квартале (после +5,4% в I квартале), но инфляционная динамика оставалась вялой — CPI июня +0,1% г/г, что отражает слабое внутреннее потребление и давление со стороны недвижимости. Экспорт и промышленное производство тянули рост, но вопрос устойчивости спроса внутри страны оставался открытым.

Турция в I квартале выросла на 2,0% г/г; инфляция в июне снизилась до ≈35% г/г, демонстрируя эффект затяжной дезинфляции несмотря на высокие ставки и прохладный деловой цикл.

Индия оставалась самой динамичной крупной экономикой: в IV квартале финансового года 2024/25 реальный ВВП вырос на 7,4% г/г, а по итогам года — 6,5%; инфляция в июне вплотную приблизилась к ≈2% г/г (по публикациям MoSPI), создав пространство для осторожного смягчения политики в дальнейшем.

Бразилия в I квартале добавила +1,4% кв/кв (2,9% г/г) на фоне сильного сельского хозяйства; IPCA в июне составил 5,35% г/г (+0,24% м/м), удерживаясь выше цели центробанка и заставляя монетарные власти действовать осторожно.

«Мировой рост в первом полугодии 2025 года — это мозаика разных скоростей. США балансируют между жесткими ставками и стремлением не «перетормозить» спрос, Европа медленно выходит из застоя, Китай держит планку за счет экспорта, но внутренний спрос еще не восстановился. Для Украины это означает простую вещь: не стоит ждать, что внешний спрос сам нас вытащит. Нужны точечные индустриальные программы, поддержка экспорта с высокой добавленной стоимостью и прозрачная политика импортозамещения там, где это экономически оправдано. Тогда даже в глобальной турбулентности мы сможем превратить рекордные резервы и международную поддержку в длинный инвестиционный цикл и новую структуру экономики», — подытожил Максим Уракин.

Экономика Украины на конец июня 2025 года сохраняет управляемое равновесие: инфляция замедляется, резервы — на исторических уровнях, а денежно-кредитная политика — предсказуема. В то же время глубокий торговый дефицит, высокая долговая нагрузка и слабый инвестиционный поток остаются ключевыми рисками, которые требуют ответов уже сейчас — от налоговой и таможенной политики до стимулов локализации производства и восстановления критической инфраструктуры.

Руководитель проекта «Экономический мониторинг» кандидат экономических наук Максим Уракин

Источник: https://interfax.com.ua/news/projects/1113998.html

Статья представляет ключевые макроэкономические показатели Украины и мировой экономики по состоянию на конец мая 2025 года. Анализ подготовлен на основе актуальных данных Государственной службы статистики Украины (ГССУ), Национального банка Украины (НБУ), Международного валютного фонда (МВФ), Всемирного банка, а также ведущих национальных статистических ведомств (Eurostat, BEA, NBS, ONS, TurkStat, IBGE). Директор по маркетингу и развитию «Интерфакс-Украина» Максим Уракин, кандидат экономических наук и основатель информационно-аналитического центра «Experts Club», представил обзор текущих макроэкономических трендов.

Макроэкономические показатели Украины

Первые пять месяцев 2025 года продемонстрировали сдержанное восстановление на фоне высокой неопределенности. По предварительной оценке Госстата, реальный ВВП Украины в I квартале 2025 года вырос на 1,1% г/г (сезонно скорректировано: –0,3% кв/кв), что отражает уязвимую, но все же положительную динамику внутреннего спроса и адаптацию бизнеса к военным условиям.

Инфляционное давление в мае усилилось: годовая инфляция ускорилась до 15,9% (м/м: +1,3%), главным образом из-за скачка цен на продовольствие и влияния энергетических факторов. НБУ прямо указал на сезонные и предложенные факторы и в то же время ожидает смягчения темпов в летние месяцы.

На этом фоне Правление НБУ в марте, апреле и июне последовательно сохраняло учетную ставку 15,5% годовых, подчеркивая приоритет закрепления инфляционных ожиданий и курсовой стабильности.

Внешняя торговля товарами в январе-апреле оставалась в глубоком дефиците: экспорт составил $15,8 млрд, импорт — $29,3 млрд, отрицательное сальдо — около $13,4 млрд. За этот же период экспорт услуг — $12,7 млрд, импорт — $7,4 млрд. Структурно импорт преобладает за счет топлива, машин и транспорта, тогда как товарный экспорт концентрирован в сырьевых группах.

Несмотря на торговый разрыв, международные резервы в конце мая достигли исторически высоких уровней — $44,5 млрд по состоянию на 1 июня 2025 года (благодаря официальным поступлениям и операциям НБУ).

В то же время долговая нагрузка высокая: совокупный государственный и гарантированный долг на 31 мая 2025 года — $180,97 млрд (7,52 трлн грн).

«Текущая макродинамика скорее похожа на движение со слегка затянутым ручником: экономика способна ехать, но без разгона. Позитив в том, что мы удерживаем рост и инфляцию постепенно сдерживаем. Негатив — в качестве источников этого баланса: резервы и внешние вливания заменяют инвестиции и экспортную выручку. Если летом мы не превратим рекордные резервы и доступ к международным программам в инвестиционный импульс в производстве, энергетике и логистике, осенью придется тушить уже не ценовые, а структурные пожары», — отмечает Максим Уракин.

Эксперт также акцентирует внимание на качестве спроса. По мнению Уракина, потребление оживает, но оно хрупкое и неравномерное — его поддерживают ИТ-сектор, услуги и часть торговли. Промышленность без крупного ремонта инфраструктуры, дешевых длинных денег и доступа к портам — как мотор на минимальных оборотах.

«Добавляем риски энергетики в пиковые периоды и получаем экономику, которой нужны не единичные вливания, а системная терапия: страхование военных рисков для инвесторов, быстрые «окна» для импорта оборудования, беспошлинные коридоры для экспортеров и масштабные проекты государственно-частного партнерства. Иначе мы законсервируем дефицит торговли и зависимость от внешнего финансирования», — подчеркнул экономист.

Глобальная экономика

Глобальная картина на конец мая 2025 года остается неоднородной. МВФ в апрельском WEO прогнозирует рост мировой экономики в 2025 году около 2,8%, с последующим снижением инфляции, но с сохранением рисков, связанных с геополитикой и торговым протекционизмом.

США после перегрева 2024 года получили отрицательную динамику ВВП в I квартале 2025-го: по второй оценке BEA — спад на 0,3% в пересчете на годовые темпы, что объясняется резким увеличением импорта и сокращением госрасходов; внутренний конечный спрос оставался устойчивым. В мае базовая инфляция PCE держалась вблизи 2,6% г/г, а ФРС на заседании 1 мая сохранила диапазон ставки 4,5–4,75% (в июне продолжила цикл умеренного смягчения).

Китай в I квартале продемонстрировал официальный рост ВВП на 5,4% г/г (1,2% кв/кв), поддержанный промышленностью, транспортом и ИТ-услугами; в то же время сектор недвижимости остается сдерживающим фактором.

Европейская экономика постепенно выходит из стагнации. Еврокомиссия в весеннем прогнозе ожидает в 2025 году рост ВВП на 1,1% в ЕС и 0,9% в еврозоне; инфляция сближается с целью ЕЦБ. Первый квартал дал положительный импульс: ВВП еврозоны вырос на 0,4% кв/кв.

Великобритания стала приятной неожиданностью G7: +0,7% кв/кв в I квартале, а Банк Англии 8 мая снизил ставку до 4,5%, сохраняя осторожную риторику из-за инфляционных рисков.

В Турции сохраняется сочетание роста и высокой инфляции: в I квартале 2025 года ВВП вырос на 5,7% г/г, а инфляция в мае составила 35,4% г/г, несмотря на жесткую монетарную политику.

Индия сохраняет высокую динамику: по официальным данным, в IV квартале финансового года 2024/25 (январь-март 2025-го) реальный ВВП вырос на 7,4% г/г; за весь фингод правительство оценивает рост примерно в 6,5-6,9%.

Бразилия в I квартале добавила 1,4% кв/кв (2,9% г/г), но инфляция в мае оставалась повышенной — около 5,3% г/г, что заставляет центральный банк удерживать жесткие финансовые условия.

«Мир в мае 2025 года — это экономика «многих скоростей». США охлаждаются статистической «минусовой» динамикой I квартала, но спрос и рынок труда до сих пор тянут вперед; Европа, несмотря на низкие темпы, выходит на траекторию, совместимую с целью инфляции; Великобритания демонстрирует выносливость; Китай держит ориентир 5%+, но со слабым частным спросом; Индия — безусловный лидер по темпам среди крупных экономик; Турция живет в режиме высокой инфляционной турбулентности; Бразилия растет, но платит за это дорого», — комментирует Максим Уракин.

По словам эксперта, для Украины это означает новую конфигурацию возможностей: более дешевые глобальные деньги появятся не быстро, но «окно» для инвестиций в релокацию производств, энергетику и оборонно-промышленные цепочки уже открыто.

«Главное — проектировать рост не как простое восстановление довоенной структуры, а как скачок в производительности: переработка вместо сырья, логистика с высокой добавленной стоимостью, цифровые сервисы и инжиниринг, имеющие экспортную масштабируемость. Тогда макрофинансовая стабильность перестанет быть хрупкой и станет платформой развития», — добавил основатель «Experts Club».

Вывод

Украинская экономика в январе-мае 2025 года находится в режиме поддерживаемой стабилизации: умеренный годовой рост в начале года, инфляция, поднявшаяся до пика в мае, рекордные резервы и высокая долговая нагрузка. Стратегический выбор — превратить внешнюю поддержку и ресурсы импорта в источник инвестиций в производительность и экспорт. Глобальный контекст — асимметричный и рискованный, но открывает ниши, где Украина может расти быстрее мира при условии фокусировки на структурных проектах и политике, которая конвертирует стабильность в развитие.

Более подробный анализ экономических показателей Украины доступен в ежемесячных информационно-аналитических продуктах агентства Интерфакс-Украина «Экономический мониторинг».

Руководитель проекта «Экономический мониторинг» кандидат экономических наук Максим Уракин

Промышленное производство в Украине в июле 2025 года увеличилось на 3,2% по сравнению с июлем прошлого года. Это уже второй месяц подряд роста: в июне показатель вырос на 2,9%, тогда как в мае и апреле фиксировалось падение, сообщили в Государственной службе статистики.

По итогам января–июля 2025 года общий объем промышленного производства оказался на 3% ниже, чем за аналогичный период 2024 года. В добывающей промышленности спад составил 11,1%, в производстве кокса и нефтепродуктов — 6,3%.

Объем реализованной промышленной продукции за 7 месяцев достиг 2296,5 млрд грн, из которых 406,4 млрд грн пришлось на экспорт.

Основные отрасли, показавшие рост в июле к прошлому году:

— фармацевтика — +23,6%;

— производство мебели — +22%;

— производство резиновых и пластмассовых изделий — +12,7%;

— поставка электроэнергии, газа и пара — +10,2%;

— деревообработка — +8,4%;

— пищевая промышленность — +3,4%;

— производство кокса — +2,5%;

— электрическое оборудование — +1,8%;

— автопром — +0,5%;

— добыча нефти и газа — +0,4%.

При этом зафиксировано снижение в:

— добыче угля — на 1,6%;

— добыче металлических руд — на 7,7%;

— текстильном производстве — на 7,1%;

— производстве компьютеров и электроники — на 6%;

— металлургии — на 0,8%;

— машиностроении — на 0,1%.

Интересно, что в сегменте добычи полезных ископаемых и разработки карьеров зафиксирован рост на 49,1%.

По сравнению с июнем 2025 года промышленное производство в июле увеличилось на 0,6%.

В 2024 году промышленное производство в Украине выросло на 4,6%.

По словам соучредителя аналитического центра Experts Club Максима Уракина, июльский рост демонстрирует, что промышленность Украины постепенно адаптируется к военным условиям и внешним вызовам:

«Мы видим локальное восстановление в фармацевтике, деревообработке и энергетике. Это сектора, которые быстрее всего реагируют на внутренний спрос и потребности экономики. Однако падение в металлургии и добывающей промышленности напоминает о структурных проблемах: экспортно-ориентированные отрасли по-прежнему страдают от логистики и снижения глобального спроса. До конца года промышленность может показать умеренное восстановление, но для выхода на устойчивый рост необходимы инвестиции в модернизацию и расширение экспортных маршрутов», — отметил Максим Уракин.

Украина за два месяца нового маркетингового года (2025/2026 МГ), который стартовал 1 июля, экспортировала 1,456 млн тонн пшеницы, что на 28% меньше, чем за аналогичный период прошлого сезона (2,026 млн тонн), сообщает «АПК-Информ».

Ключевым импортером украинской пшеницы стал Египет, который почти удвоил закупки — до 699 тыс. тонн и вышел на первое место среди покупателей.

В то же время большинство других традиционных импортеров сократили объемы:

Также снизились поставки в:

В Украине на начало сентября собрано 30,4 млн тонн зерновых культур на площади 7,2 млн га, что составляет около 63% посевов.

Ранее информационно-аналитический центр Experts Club представил исследование основных торговых партнеров Украины в первом полугодии 2025 года, где Египет занял первое место по положительному сальдо среди всех торговых партнеров Украины.

«Египет является чрезвычайно важным и выгодным торговым партнером страны, наряду с рядом других арабских государств, партнерство именно с этими странами обеспечивает страну валютой и хоть как-то исправляет крайне негативную тенденцию последних лет с постоянно растущим дефицитом торговли Украины», — подчеркнул основатель Experts Club, Максим Уракин.

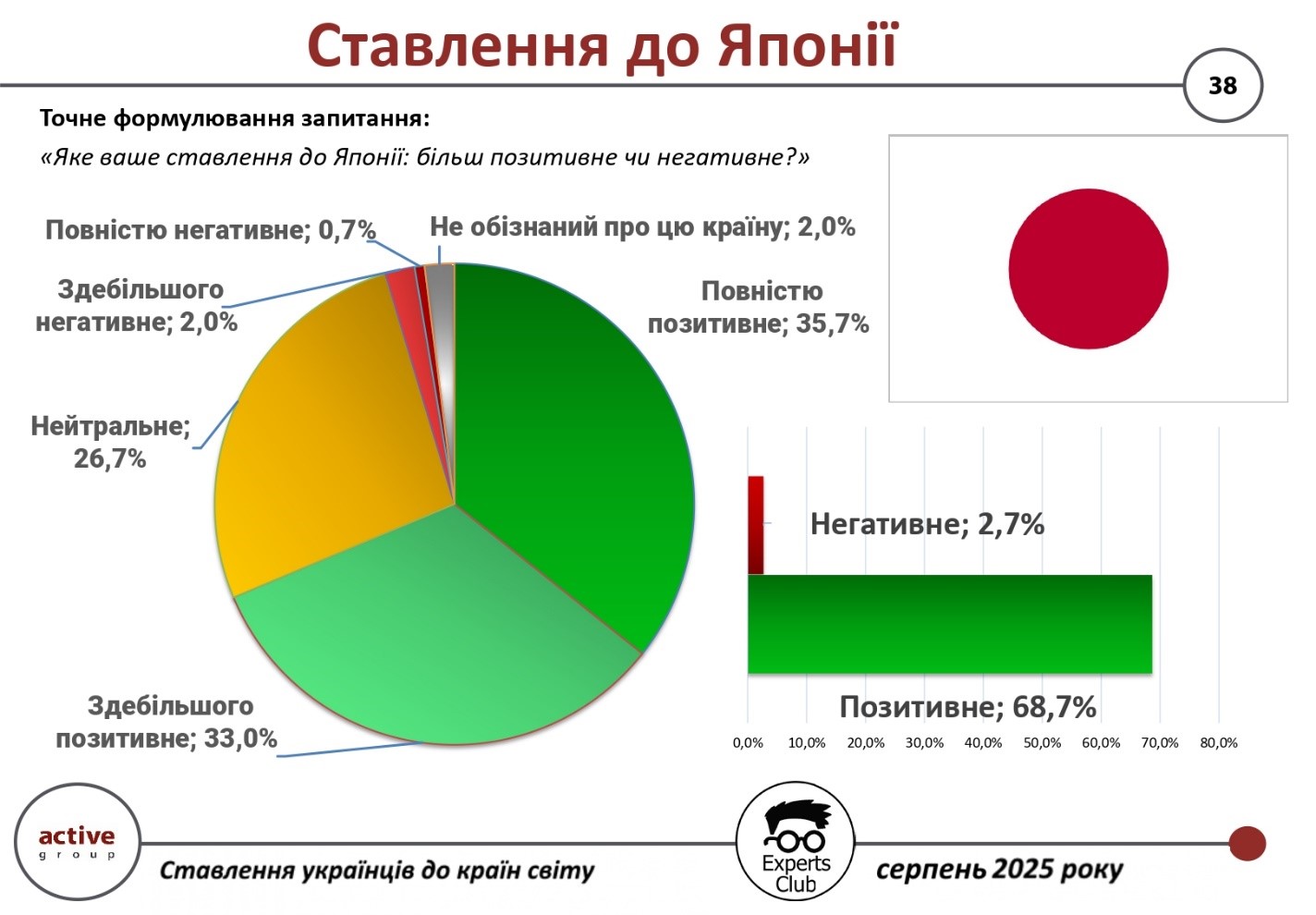

Согласно опросу, проведенному компанией Active Group совместно с Experts Club в августе 2025 года, Украина демонстрирует одно из самых положительных отношений к Японии среди стран мира.

По результатам исследования, 68,7% украинцев положительно оценивают Японию (33,0% — в основном положительно, 35,7% — полностью положительно). Негативных оценок только 2,7%, тогда как нейтральную позицию занимает 26,7% респондентов. Еще 2,0% признались, что мало знают об этой стране.

«Япония занимает особое место в восприятии украинцев. Ее видят как пример государства, которое благодаря инновациям, технологическому развитию и сохранению традиций смогло достичь высоких результатов. Такой уровень доверия может стать основой для дальнейшего расширения сотрудничества между нашими странами», — подчеркнул руководитель Active Group Александр Позний.

В свою очередь, соучредитель Experts Club Максим Уракин сделал акцент на экономическом измерении:

«В 2025 году общий объем торговли между Украиной и Японией превысил 521 млн долларов. При этом украинский экспорт в Японию составил лишь 18 млн долларов, тогда как импорт — более 502 млн долларов. Это сформировало значительное отрицательное сальдо в 484 млн долларов. Такой дисбаланс является сигналом для поиска новых возможностей выхода украинских товаров на японский рынок», — подчеркнул он.

Исследование стало частью регулярного мониторинга отношения украинцев к ключевым международным партнерам, который проводится ежемесячно.

Полное видео можно посмотреть по ссылке: https://www.youtube.com/watch?v=YgC9TPnMoMI&t

Подписаться на YouTube-канал Experts Club можно здесь: https://www.youtube.com/@ExpertsClub

ACTIVE GROUP, EXPERTS CLUB, отношения, СОЦИОЛОГИЯ, ТОРГОВЛЯ, УКРАИНА, Уракин, ЯПОНИЯ

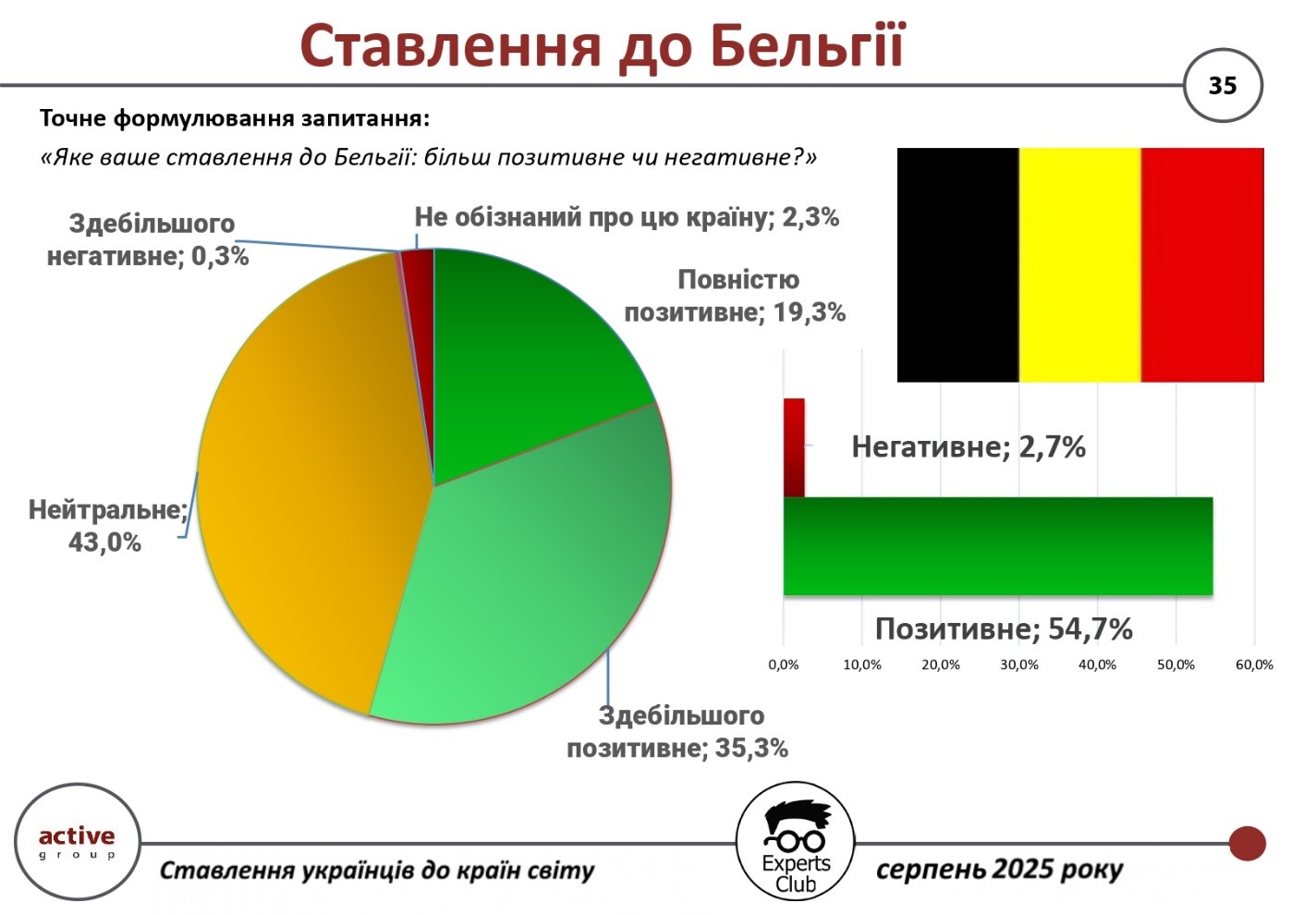

Отношение украинцев к Бельгии в основном положительное, хотя значительная часть респондентов занимают нейтральную позицию. Об этом свидетельствуют результаты всеукраинского социологического исследования, проведенного компанией Active Group совместно с Experts Club в августе 2025 года.

Согласно результатам, 54,7% украинцев положительно относятся к Бельгии (35,3% — в основном положительно, 19,3% — полностью положительно). Только 2,7% граждан выразили негативное отношение (0,3% — в основном негативно, 0,3% — полностью негативно). В то же время 43,0% респондентов остаются нейтральными, а 2,3% отметили, что не имеют достаточной информации о стране.

«Бельгия воспринимается украинцами как важный член Европейского Союза и НАТО, страна, которая стабильно поддерживает Украину на международной арене. В то же время относительная удаленность и отсутствие глубоких исторических контактов обусловливают высокую долю нейтральных оценок», — пояснил основатель Active Group Александр Позний.

В свою очередь, соучредитель Experts Club Максим Уракин обратил внимание на экономическую составляющую двусторонних отношений:

«В первой половине 2025 года товарооборот между Украиной и Бельгией составил более 584 млн долларов. Украинский экспорт составил около 235 млн долларов, тогда как импорт из Бельгии превысил 348 млн долларов. Это привело к отрицательному сальдо в 113,8 млн долларов, что подчеркивает зависимость украинского рынка от бельгийских товаров», — подчеркнул он.

Исследование является частью более широкого проекта, направленного на изучение международных симпатий и антипатий украинцев в 2025 году.

Полное видео можно посмотреть по ссылке: https://www.youtube.com/watch?v=YgC9TPnMoMI&t

Подписаться на YouTube-канал Experts Club можно здесь: https://www.youtube.com/@ExpertsClub

ACTIVE GROUP, EXPERTS CLUB, БЕЛЬГІЯ, ДИПЛОМАТИЯ, СОЦИОЛОГИЯ, ТОРГОВЛЯ, Уракин