Складна ситуація у портах Одеси та проблеми з логістикою обмежують активність у секторі олійних культур в Україні, повідомило інформаційно-аналітичне агентство “АПК-Інформ”.

“Ракетні атаки російської армії на українські порти, пошкодження терміналів, складів та іншої інфраструктури стане причиною скорочення відвантажень у найближчі місяці і може дестабілізувати ситуацію на світовому аграрному ринку”, – пояснили аналітики.

Вони зазначили, що минулого тижня на українському експортному ринку соєвих бобів призупинився ріст цін, що було обумовлено як ракетними атаками на порти, так і тиском з боку світового ринку, при тому, що попит на українську сою залишався досить високим, а темпи експорту у першій половині грудня зростали.

Експерти додали, що ціни попиту на ГМ сою в українських портах поки що залишалися на максимальних рівнях з серпня 2024 року – $420-425 за тонну (СРТ-порт).

“Євросоюз остаточно відклав ще на рік впровадження регламенту EUDR, що дозволить компаніям збільшити поставки сої та соєвого шроту у даному напрямку”, – прогнозують в “АПК-Інформ”.

Як повідомляє Сербський Економіст, ринок комерційної нерухомості Сербії в найближче десятиліття буде розвиватися навколо Белграда і коридорів швидкісних доріг і залізниць, а найбільш динамічне зростання очікується в офісному та індустріально-логістичному сегментах, йдеться в аналітичному звіті «Serbia real estate & construction outlook 2025–2035».

Згідно з документом, до 2035 року якісний офісний фонд Белграда може збільшитися до 1–1,2 млн кв. м. Основний попит буде забезпечуватися ІТ-компаніями, інженерними центрами, фінансовим сектором і міжнародними сервісними центрами, тоді як в Нові-Саді і Ніші формуються більш компактні кластери офісних площ, орієнтовані на технології та дослідження.

Найбільш швидкозростаючим сегментом у звіті названа індустріально-логістична нерухомість. Експерти прогнозують, що до 2035 року сукупний обсяг сучасних складських площ в Сербії може подвоїтися або потроїтися, а ключові логістичні вузли сформуються в зонах Белград–Панчево–Шимановці, Нові-Сад–Рума–Інђія, Крагуєвац–Кралево і Ніш–Лесковац, а також уздовж міжнародних коридорів X і XI.

Окремі галузеві огляди підтверджують стійкість індустріального сегмента: за даними консалтингової компанії iO Partners, у першому кварталі 2025 року на ринку Сербії налічувалося понад 1,2 млн кв. м складських площ класу A, при цьому вакансія залишалася близько 6,5%, а базові орендні ставки – на рівні 5 євро за кв. м на місяць, що вказує на збалансовану структуру попиту і пропозиції.

Серед ризиків для комерційної нерухомості звіт називає можливі затримки інфраструктурних проєктів, високу вартість фінансування та політичні цикли, які можуть впливати на терміни реалізації великих девелоперських програм. В якості стратегічних рекомендацій інвесторам пропонується фокусуватися на енергоефективних офісах і індустріальних парках, прив’язаних до міжнародних транспортних коридорів, а владі – прискорити гармонізацію будівельних норм з вимогами ЄС і цифровізацію процедур для комерційних проектів.

Українська зернова асоціація (УЗА) прогнозує врожай зернових та олійних культур у 2025 році на рівні 81,4 млн тонн проти 79 млн тонн (+3%) роком раніше, повідомила пресслужба асоціації.

“При такому врожаї експорт в поточному сезоні 2025/26 потенційно міг би сягнути 49 млн тонн (минулого сезону – 46,7 млн тонн). Втім, це оптимістичний сценарій, реалізація якого залежить від вирішення серйозних логістичних проблем”, – зауважили в УЗА.

Асоціація нагадала, що Україна наразі відчуває значні проблеми в логістиці експорту зерна через постійні російські терористичні удари по критичній інфраструктурі: енергетиці, залізниці та морських портах України. В результаті російських обстрілів цивільної інфраструктури залізниця та порти не можуть працювати на повну потужність через пошкодження їхньої інфраструктури, дефіциту електроенергії та в умовах постійних відключень.

“Очевидно, що неможливість експортувати значні обсяги вирощеного врожаю через логістичні проблеми вкрай негативно вплине не тільки на українських агровиробників та цінову кон’юнктуру на внутрішньому ринку, але й може стати сильним ударом для економіки України та її платіжного балансу”, – зазначили в УЗА.

Врожай пшениці в 2025 році УЗА оцінила на рівні 22,5 млн тонн проти 22,4 млн тонн (+0,45%) рік тому . З огляду на це потенційний експорт пшениці в 2025/26 МР міг би сягнути 16,5 млн тонн, припустили в УЗА.

Врожай ячменю в 2025 році, за оцінкою асоціації, становить 4,9 млн тонн проти 5,6 млн тонн (-2,5%) рік тому, а ймовірний експорт в 2025/2026 МР прогнозується на рівні близько 2,3 млн тонн.

Врожай кукурудзи в УЗА очікують на рівні 32 млн тонн проти 25,9 млн тонн (+23,6%), а потенційний експорт в поточному сезоні міг би сягнути 25 млн тонн за умов безперешкодної логістики, вважають експерти.

Врожай соняшнику в 2025 року в УЗА прогнозують на рівні 11,5 млн тонн проти 12,8 млн тонн (-10,2%) рік тому. Традиційно майже весь соняшник буде перероблено в Україні – 11,4 млн тонн, натомість експорт сягне не більше 50 тис. тонн.

Врожай ріпаку в 2025 році становить 3,2 млн тонн проти 3,8 млн тонн (-15,8%) рік тому, при цьому експорт 2025/26 МР може сягнути лише 2,1 млн тонн, решта буде перероблена в Україні.

Врожай сої в 2025 році, за оцінкою УЗА, становить близько 5 млн тонн проти 6,8 млн тонн (-26,5%) у 2024-му, що пояснюється значним зменшенням посівних площ під цією культурою та гіршою врожайністю. Все ж потенційний експорт міг би реалізувати у 2025/26 МР 2,5 млн тонн, а решту буде перероблено в Україні, оскільки через законодавчі обмеження її експорт утруднений, як і ріпаку.

“Стосовно врожаю наступного року, оскільки практично вже відомі посівні площі під озимими культурами та з врахуванням прогнозу посіву ярих культур навесні потенційний врожай наступного року може становити 84,5 млн тонн зернових та олійних, з яких Україна могла б потенційно експортувати близько 50 млн тонн зернових та олійних”, – прогнозує УЗА.

Українська зернова асоціація (УЗА) – це об’єднання виробників, переробників та найбільших експортерів зерна, які щорічно експортують близько 90% української зернової продукції.

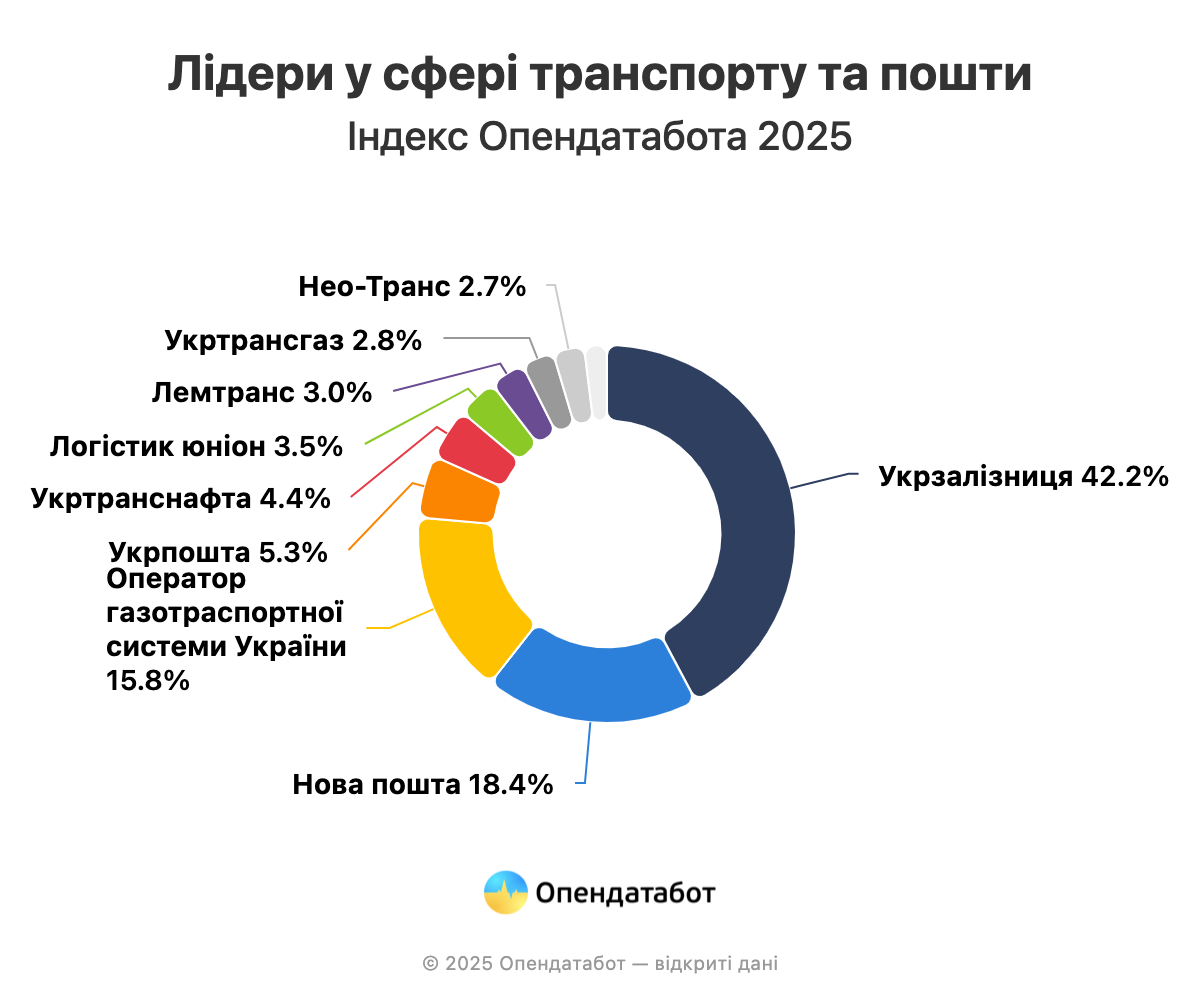

Сукупний дохід десятки найкращих компаній у цій сфері зріс на 12%

Понад 243 млрд грн сукупного доходу отримала десятка найкращих компаній у сфері транспорту та логістики торік за даними Індексу Опендатабота. Це на 12% більше, ніж у 2023 році. Лише 5 компаній з 10 змогли отримати прибуток того року.

243,67 млрд грн доходу отримали компанії-лідери у сфері транспорту та пошти за даними Індексу Опендатабота. За рік їх сукупний дохід виріс на 12%.

Не для всіх рік минув вдало: у 8 компаній підріс дохід, проте вийти в чистий прибуток змогли лише 5 з десятки найкращих. Сумарний прибуток п’ятірки — 8,16 млрд грн, а от збитки чотирьох інших компаній склали 12,1 млрд грн. Ще одна компанія вийшла в нуль торік.

Попри те, що половина компаній-лідерів належить державі, саме на них припадає понад 70% сукупного доходу топу: 171,89 млрд грн.

Укрзалізниця, незмінний лідер Індексу, торік отримала 102,87 млрд грн доходу (+11% за рік). Втім за підсумками року компанія все одно вийшла у збитки: 4,19 млрд грн. Схожа ситуація в Укртрансгазу: дохід скоротився майже на третину, а збитки сягли 7,44 млрд грн.

Більш вдалим рік був для Укрпошти. Попри те, що компанія завершила рік в мінус, збитки вдалось зменшити майже у 2 рази. Загалом Укрпошта збільшила свій дохід на 12% — до 12,98 млрд грн торік.

«Для нас цей рейтинг і його результати — не просто цифри на екрані. Це роки кропіткої роботи десятків тисяч людей, які крок за кроком упроваджують реформи й перетворюють Укрпошту на сучасний та успішний бізнес. Попри виклики війни і те, що ми — бізнес із людським обличчям, який керується не лише короткостроковою фінансовою вигодою, а добробутом українців, — нам це вдається», — коментує Ігор Смілянський, генеральний директор Укрпошти.

Ще одна державна компанія — Оператор ГТС України — за рік збільшила доходи на 7%, до 38,53 млрд грн. Хоча й чистий прибуток скоротився у 8,7 раза до 1,27 млрд грн, за результатами року компанія все одно вийшла в плюс.

«Оператор ГТС України працює стабільно і надійно попри численні виклики, спричинені повномасштабною війною. Підприємство чітко і вчасно виконує свої зобов’язання перед внутрішніми і зовнішніми замовниками послуг з транспортування природного газу. Такий підхід в роботі забезпечує фінансову сталість розвитку Товариства», — підкреслив в.о. генерального директора ОГТСУ Владислав Медведєв.

Дохід державної Укртранснафти зменшився неістотно, а от прибуток скоротився аж у 16 разів — 1,22 млрд грн. Зазначимо, що у попередньому Індексі саме ця компанія була лідером за прибутком серед десятки найкращих.

Вже другий рік поспіль друге місце в Індексі займає Нова Пошта, що належить до групи NOVA — її дохід зріс на 23% до 44,78 млрд грн. Але прибуток, навпаки, зменшився у 1,6 раза — до 2,5 млрд грн.

«У 2024 році Нова пошта стала найкращим поштовим оператором світу за версією World Post & Parcel Award, розширила на кінець року мережу до понад 37 000 точок сервісу в Україні і до більше 87 000 — у 16-ти країнах Європи. Минулоріч ми відкрили перше в Україні безбарʼєрне поштове відділення і передали на гуманітарні потреби та підтримку війська більше 4,8 млрд грн. 2024-й — був про рух і виклики, які нам вдалося подолати», — прокоментували у компанії.

Цьогоріч до Індексу вперше потрапила ще одна компанія з групи NOVA — Нео-Транс. Вона показала найшвидше зростання доходу серед десятки найкращих: +100% (6,5 млрд грн). Її прибуток теж зріс удвічі — до 116,55 млн грн. Разом на обидві компанії NOVA припадає 21% сукупного доходу лідерів.

Логістик юніон з групи АТБ також не відстає. Так, компанія піднялась у рейтингу на кілька позицій, наростивши дохід на 29% і отримавши найбільший прибуток серед усіх — 3,06 млрд грн (+40%).

А от компанія Лемтранс з групи СКМ Ахметова демонструє стабільність та третій рік поспіль залишається на сьомій позиції. Її дохід зріс лише на 3%: до 7,3 млрд грн.

До цьогорічного Індексу увійшла ще одна нова компанія — Українські вертольоти. Попри збільшення доходу на 17% (до 872 млн грн), яке дозволило увірватись у топ, бізнес зафіксував збитки на 52,5 млн грн.

Водночас з Індексу 2025 вибули дві компанії з аграрного холдингу Олександра Радавського — Промвагонтранс та Берегівське хлібоприймальне підприємство. У 2024-му їхні доходи скоротилися в 2,5 і 3 рази відповідно, проте обидві вийшли в плюс: +2 млн грн і +36 млн грн прибутку.

https://opendatabot.ua/analytics/index-transport-and-mail-2025