В Україні у вересні 2025 року подорожчали більшість молочних продуктів на тлі обмеженого внутрішнього попиту, повідомила Асоціація виробників молока (АВМ).

У галузевій асоціації зазначили, що молоко пастеризоване жирністю до 2,6% в плівці в середньому коштує 48,21 грн/кг, що на 2,75 грн (+6%) більше порівняно з попереднім місяцем, але на 8,89 грн (+23%) більше відносно торішнього періоду. Цей товар у пластиковій пляшці коштує 65,42 грн/кг, що на 1,25 грн (+1,9%) більше порівняно з попереднім місяцем і на 12,50 грн/кг (+24%) більше відносно торішнього періоду.

Кефір жирністю 2,5% у плівці в середньому коштує 56,74 грн/кг, що на 97 коп. (+2%) більше ніж місяць тому, але на 9,53 грн (+20%) дорожче ніж торік. Вартість продукту у пластиковій пляшці наразі становить 76,45 грн/кг, що на 2,57 грн (+3%) більше ніж місяць тому і на 14,55 грн (+25%) більше ніж торік.

Сметана жирністю 15% в стаканах в середньому коштує 187,22 грн/кг, що на 0,93 грн (+0,5%) більше порівняно з попереднім місяцем, але на 37,79 грн/кг (+25%) більше відносно минулорічного періоду.

Середня ціна на йогурт питний жирністю від 1,6% до 2,8% в пластикових пляшках становила 115,79 грн/кг, що на 1,39 грн (+1,2%) більше відносно попереднього місяця, але на 20,12 грн (+21%) більше відносно минулорічного періоду.

Середня ціна на сир кисломолочний жирністю 9% становила 293,44 грн/кг, що на 7,41 грн (+3%) більше відносно попереднього місяця і на 64,38 грн (+28%) більше відносно минулорічного періоду.

Вершкове масло жирністю від 72,5% до 73% вітчизняного виробництва в середньому коштує 586,64 грн/кг, що на 7,58 грн (+1,3%) більше відносно попереднього місяця, але на 123,36 грн (+27%) дорожче ніж торік.

Сир “Гауда” жирністю 45% від українських компаній в середньому коштує 584,59 грн/кг, що на 21,21 грн (+4%) більше відносно попереднього місяця, але на 95,38 грн (+19%) дорожче ніж торік.

“В Україні у другій половині вересня ціни на більшість молочних продуктів залишаються високими, що може бути пов’язано з продовольчою інфляцією. Водночас, внутрішній попит на молочну продукцію обмежений. Спостерігалося скорочення реалізації товарів торгівельними мережами та зменшення попиту на молоко-сировину з боку молокопереробних підприємств”, – пояснив аналітик асоціації Георгій Кухалейшвілі.

Він зазначив, що імпортні сири, які завозяться в Україну переважно з Польщі, більш привабливі в плані ціни ніж продукція вітчизняних виробників.

“В умовах призупинення молочного експорту в ЄС молокопереробні підприємства працюють на склад, що разом зі зниженням цін на біржові товари на експортних ринках, зокрема на вершкове масло, може тиснути на ціни в перспективі. Певне пожвавлення споживчого попиту на свіжу молочну продукцію ймовірне взимку”, – резюмували в АВМ.

Україна за підсумками 2024-2025 маркетингового року (вересень 2024-го – серпень 2025- го) експортувала 158 тис. тонн гранульованого жому сумарно на $23,2 млн, повідомила Національна асоціація виробників цукру ” Укрцукор” у Facebook.

У галузевій асоціації зазначили, що найбільшими імпортерами українського жому стали Німеччина із 22% загального обсягу його експорту з України, Іспанія та Польща мають по 21%, далі йдуть Італія із 12% та Нідерланди з 9%.

Лідерами з експорту бурякового жому, за даними бізнес-об`єднання, стали “Радехівський цукор”, “Алмейда Груп” та “Укрпромінвест-Агро”, які разом експортували 83% всього обсягу.

“Виробництво та експорт гранульованого жому — це не лише ефективне використання побічного продукту цукрового виробництва, що підвищує маржинальність бурякоцукрової галузі в цілому, а й додаткова експортна виручка, яка так потрібна країні сьогодні”, – резюмував “Укрцукор”.

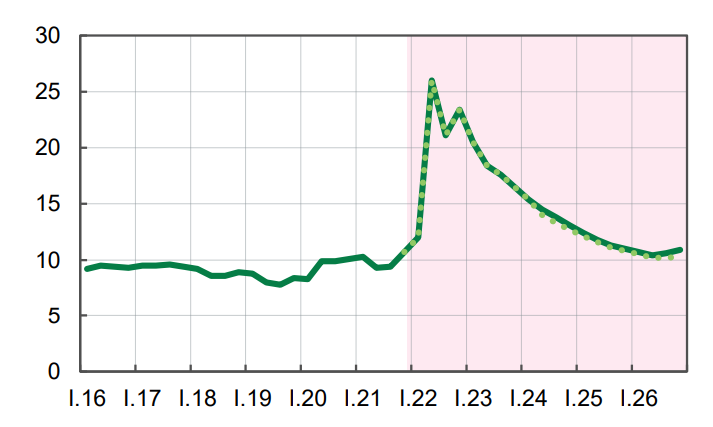

Рівень безробіття за мот, % в 2016-2026 роках

Джерело: Open4Business.com.ua

Заступник міністра закордонних справ України Олександр Міщенко в четвер, 2 жовтня, прийняв копії вірчих грамот від новопризначеного посла Королівства Данія в Україні Томаса Лунд-Серенсена, повідомила прес-служба Міністерства закордонних справ. Як повідомляється на сайті МЗС, Міщенко зазначив, що широкий професійний досвід нового посла буде надзвичайно цінним для подальшого розвитку двосторонніх відносин.

Він також високо оцінив лідерство Данії під час головування в Раді ЄС у другому півріччі 2025 року та безпрецедентну підтримку України. Данія є абсолютним світовим лідером за показником допомоги щодо ВВП – 2,89%, загальний обсяг військової допомоги досяг EUR9,4 млрд.

У свою чергу Лунд-Серенсен підкреслив налаштованість Данії на подальшу підтримку України, зміцнення її обороноздатності, сприяння на шляху до вступу в ЄС і взаємну вигоду від застосування «датської моделі», яка одночасно є інвестицією в безпеку всієї Європи.

Українська гала-прем’єра кінострічки “Діти у вогні” українського режисера Євгена Афінеєвського, напіванімаційної, напівдокументальної, про долі українських дітей, які пережили і досі переживають війну, яка вже отримала п’ять міжнародних нагород, відбудеться в четвер в рамках XVI Одеського міжнародного кінофестивалю в київському кінотеатрі “Жовтень”.

На пресконференції в агентстві “Інтерфакс-Україна” в четвер автори фільму, Афінієвський та продюсерка Галина Садомцева-Набаранчук розповіли, що у стрічці йдеться про вісьмох дітей, які стали жертвами російських атак, зазнали депортацій, поранень та ув’язнень.

“У фільмі йдеться про вісьмох маленьких українців, які в молодому віці стали свідками жахіть війни. Про їхні мрії, які були знищені агресією російського режиму… Фільм показує не лише їхні страждання, але й силу духу та незламну віру у майбутнє, яку вони зберігають навіть після пережитого. Це не щоденник жахів, а скоріше вшанування людського духу дітей. Витривалість, сила та здатність українських дітей долати ці трагедії та втрати роблять кожну історію великим натхненням для всіх”, – йдеться у пресрелізі.

Світова премʼєра фільму відбулася 20 червня на 33-му кінофестивалі Raindance, де журі відразу ж нагородило фільм спеціальною відзнакою. На 64-му телевізійному фестивалі в Монте-Карло фільм отримав спеціальну нагороду журі та спеціальний приз AMADE за підтримку основної місії організації: захист найбільш вразливих дітей від насильства, експлуатації та зловживань.

Наразі фільм вже отримав понад п’ять різних нагород. Він також був показаний у програмі “Двотижневик режисерів” Каннського кінофестивалю та перед Парламентом Сполученого Королівства Великої Британії і Північної Ірландії.

В пресконференції також взяли участь виконавчий директор Української кіноакадемії та генеральний директор Odesa Intern Анна Мачух та лауреатка Нобелівської премії Олександра Матвійчук.

Джерело: https://interfax.com.ua/news/press-conference/1109227.html

Рейтингове агентство «Кредит-Рейтинг» підтвердило довгостроковий кредитний рейтинг ПрАТ «Страхова компанія »Інтер-Поліс« (Київ) на рівні “uaA”, прогноз рейтингу »у розвитку”, повідомляється на сайті агентства. Крім того, РА підтвердило рейтинг надійності страхової компанії на рівні «uaAins».

Згідно з повідомленням, при оновленні рейтингу використовувалася фінансова звітність страховика за перше півріччя 2025 року.

До факторів, що підтримують рівень кредитного рейтингу, віднесені достатні показники платоспроможності компанії, значна питома вага ліквідних коштів у категоріях активів, можливість підтримки з боку основного власника – ПАТ «Укрзалізниця», відсутність боргового навантаження, прийнятну диверсифікацію банківських депозитів за окремими фінустановами.

Водночас зазначається, що фактором, який обмежує рівень кредитного рейтингу, є, зокрема, високий рівень концентрації портфеля залучених валових і чистих премій з обов’язкового страхування цивільно-правової відповідальності власників наземних транспортних засобів.

СК «Інтер-Поліс» працює на страховому ринку України з 1993 року, спеціалізується на ризиковому страхуванні.